De Dealernet Wiki | Portal de Soluçăo, Notas Técnicas, Versőes e Treinamentos da Açăo Informática

Tabela de conteĂșdo |

Introdução

O SPED Ă© um instrumento que unifica as atividades de receber, validar, armazenar e autenticar livros e documentos que integram a escrituração contĂĄbil e fiscal das empresas, mediante transmissĂŁo Ășnica de vĂĄrias obrigaçÔes acessĂłrias e diferentes ĂłrgĂŁos fiscalizadores.

O SPED PIS/COFINS â Centralização de Arquivos Matriz e Filiais serve para gerar e unificar todas as informaçÔes de PIS/COFINS dos arquivos que foram gerados pelas unidades (Matriz e Filiais) separadamente.

ConfiguraçÔes

Como Configurar IncidĂȘncia de PIS/COFINS da Natureza de Operação

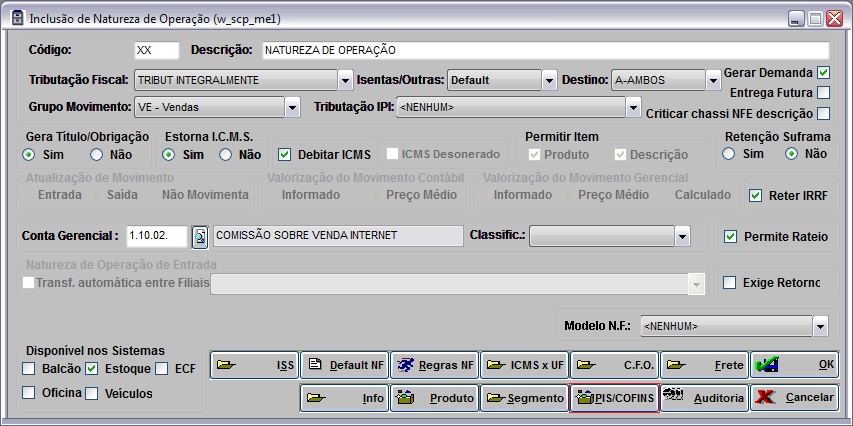

1. Na janela Inclusão de Natureza de Operação clique na opção PIS/COFINS;

2. Abaixo a descrição dos campos na tela;

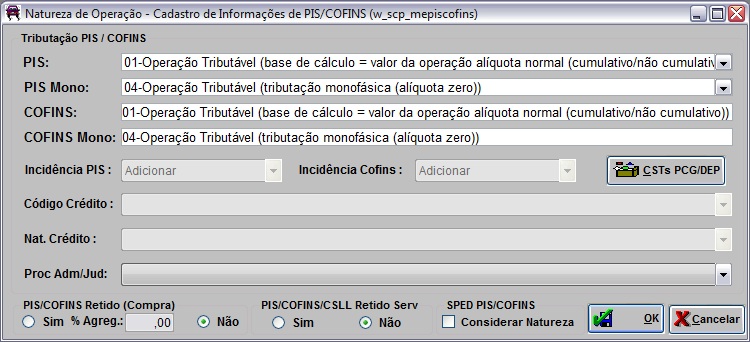

Tributação PIS/COFINS: as opçÔes PIS, PIS Mono, COFINS e COFINS Mono servem para associar os cĂłdigos de tributação do PIS/COFINS. Os cĂłdigos de tributação PIS/COFINS sĂŁo cadastrados na tabela CĂłdigos de Tributação â PIS/COFINS.

IncidĂȘncia PIS: informe aqui como as notas vĂŁo compor o cĂĄlculo do valor de PIS nos relatĂłrios do FiatNet/DealerNet. Por exemplo, informe Adicionar nas notas de venda e Subtrair nas notas de devolução de venda. Nas notas de compra e de transferĂȘncia entre filiais, marque NĂŁo incidir.

IncidĂȘncia Cofins: informe aqui como as notas vĂŁo compor o cĂĄlculo do valor de COFINS nos relatĂłrios do FiatNet/DealerNet. Por exemplo, informe Adicionar nas notas de venda e Subtrair nas notas de devolução de venda. Nas notas de compra e de transferĂȘncia entre filiais, marque NĂŁo incidir.

PIS/COFINS Retido (Compra): somente Ă© utilizado para as compras de veĂculos dos clientes da Zona Franca de Manaus. Se marcar a opção SIM, o sistema faz um cĂĄlculo desses valores de acordo com algumas configuraçÔes de parĂąmetros no mĂłdulo de Segurança:

CONSIDERA IPI NA BASE DE CALC. PIS/COFINS RETIDO ? = N

SOMA PIS/COFINS RETIDO AO TOTAL DA NE (S/N) ? = S

IMPORTAĂĂO DE NFE VEĂCULOS GERA OBRIGAĂĂO ? = S

% DE PIS RETIDO DE VEĂCULOS = 2 % DE COFINS RETIDO DE VEICULO = 9.6

Na opção % Agreg, informar o percentual que serå a base para o sistema calcular o valor da venda do produto e sobre esse valor de venda, calcular o imposto retido.

PIS/COFINS/CSLL Retido Serv: utilizado para fazer o cĂĄlculo desses impostos nas notas de serviços de entrada e de saĂda. Ressaltando que esse tributo nĂŁo Ă© mais vĂĄlido para as notas de saĂdas, mas continua vigente para as notas entrada a partir de R$ 5.000,00 (cinco mil reais).

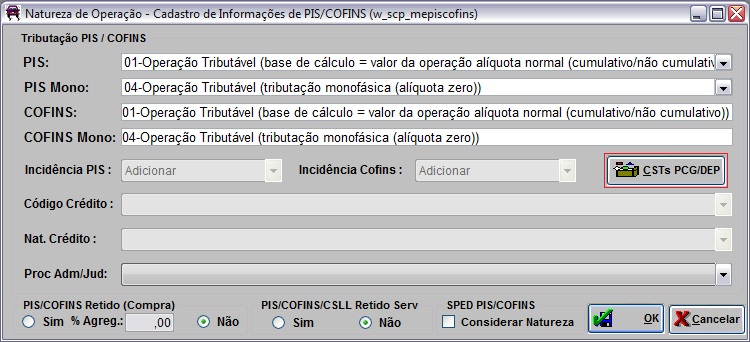

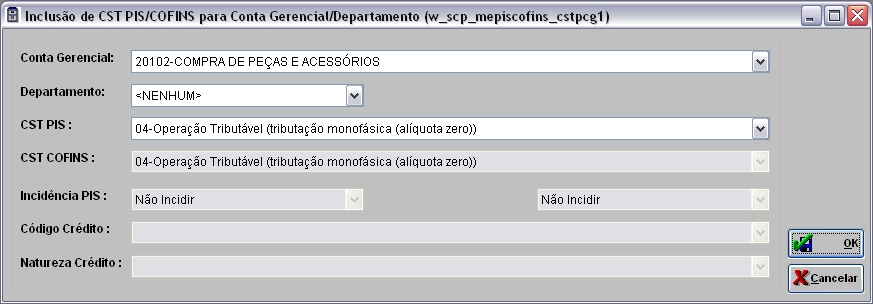

3. Em seguida clique no botão CSTs PCG/DEP para definir as exceçÔes da natureza;

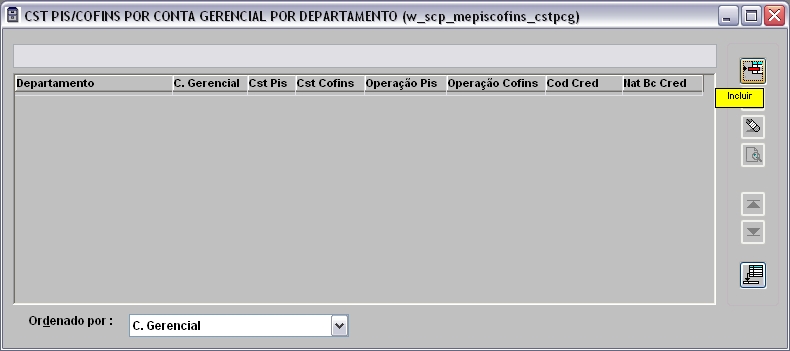

4. Clique no botĂŁo Incluir;

5. Na janela InclusĂŁo de CST PIS/COFINS para Conta Gerencial/Departamento informe a Conta Gerencial, Departamento, CST PIS, CST COFINS, IncidĂȘncia PIS, IncidĂȘncia Cofins, CĂłdigo CrĂ©dito e Natureza CrĂ©dito. Clique no botĂŁo OK;

Notas:

- Ă possĂvel Incluir, Alterar e Excluir as exceçÔes.

-

Para cada exceção cadastrada deve haver um departamento e uma conta gerencial. Se desejar cadastrar uma regra genérica para determinada conta gerencial, basta selecionar o valor NENHUM, no campo Departamento.

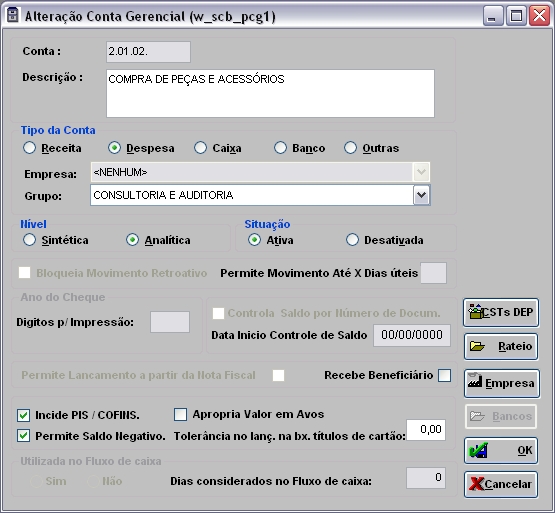

Como Configurar IncidĂȘncia de PIS/COFINS no Plano de Contas Gerenciais

Esta opção serve para configurar o CST de PIS/COFINS por departamento de acordo com a conta gerencial. Para que o botão CSTs DEP seja habilitado, é necessårio marcar o checkbox Incide PIS / COFINS e assim poder configurar CST de PIS/COFINS por departamento.

1. No menu principal clique Tabelas e Plano de Contas Gerenciais;

2. Na janela Contas Gerenciais selecione a conta gerencial e clique Alterar;

Nota:

- Utilize o checkbox Mostrar somente as contas ativas para que a tabela mostre apenas as contas gerenciais ativas.

3. Na janela Alteração Conta Gerencial, selecione o checkbox Incide PIS / COFINS e clique no botão CSTs DEP;

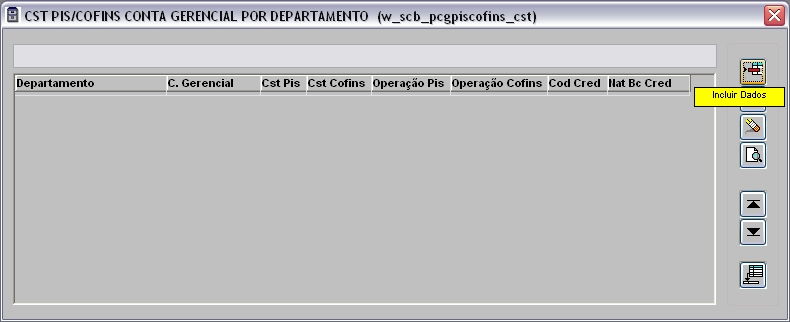

4. Na janela CST PIS/COFINS CONTA GERENCIAL POR DEPARTAMENTO clique no botĂŁo Incluir Dados;

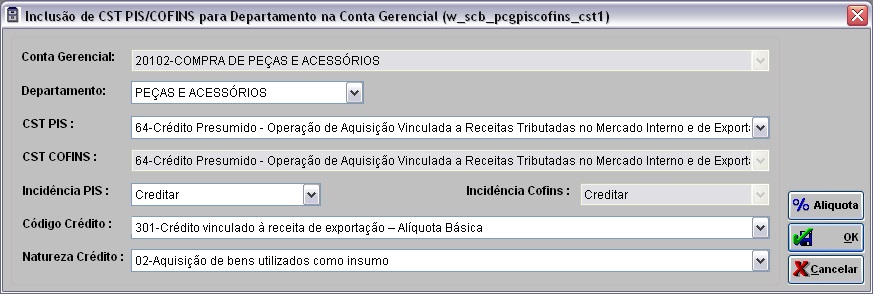

5. Preencha os campos Departamento, CST PIS, CST COFINS, IncidĂȘncia PIS e IncidĂȘncia Cofins;

6. Em seguida selecione o Código Crédito e a Natureza Crédito e clique no botão OK;

7. Na janela Alteração Conta Gerencial clique no botão OK.

Como Configurar Créditos sobre Bens do Ativo Imobilizado - PIS/COFINS

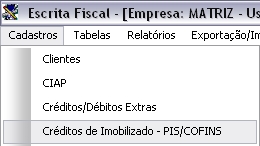

1. No menu principal clique Cadastros e Créditos de Imobilizado - PIS/COFINS;

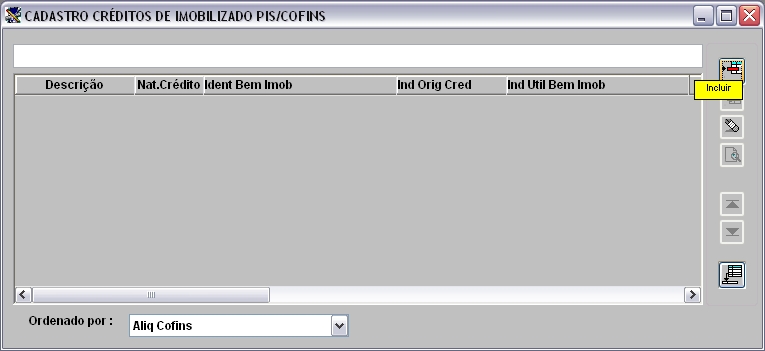

2. Na janela CADASTRO CRĂDITOS DE IMOBILIZADO PIS/COFINS clique em Incluir;

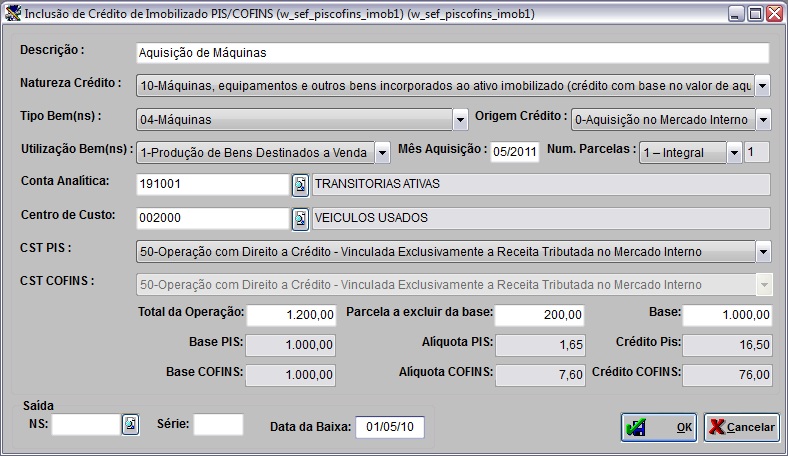

3. Preencha os campos e clique OK;

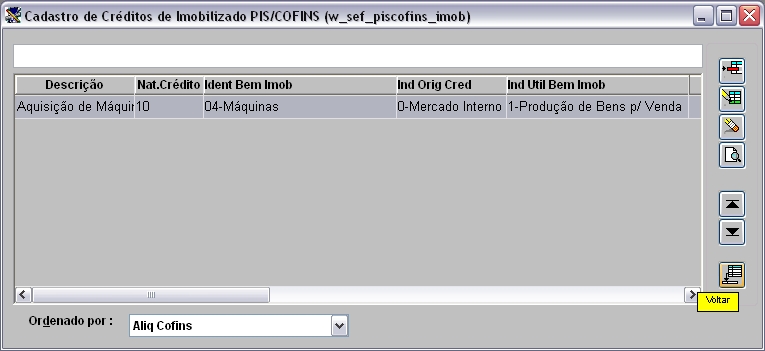

4. Clique Voltar.

Exportando SPED PIS/COFINS (EFD - Escrituração Fiscal Digital)

MĂDULO ESCRITA FISCAL

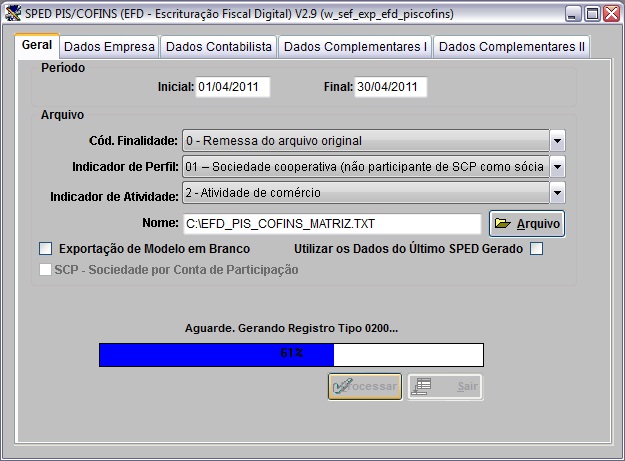

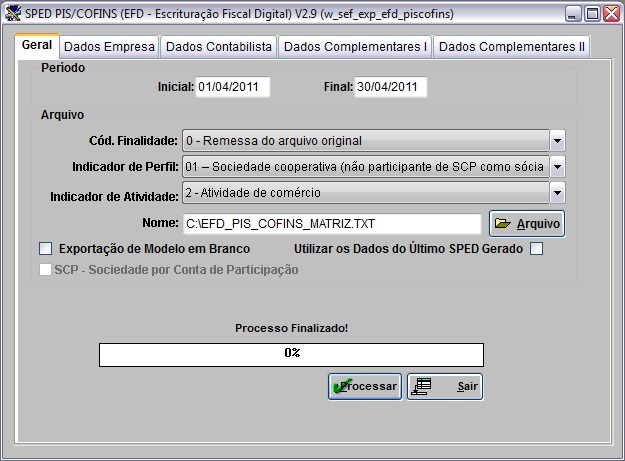

1. No menu principal clique em Exportação/Importação, SPED - Sistema Publico de Escrituração Digital e SPED PIS COFINS (EFD - Escrituração Fiscal Digital);

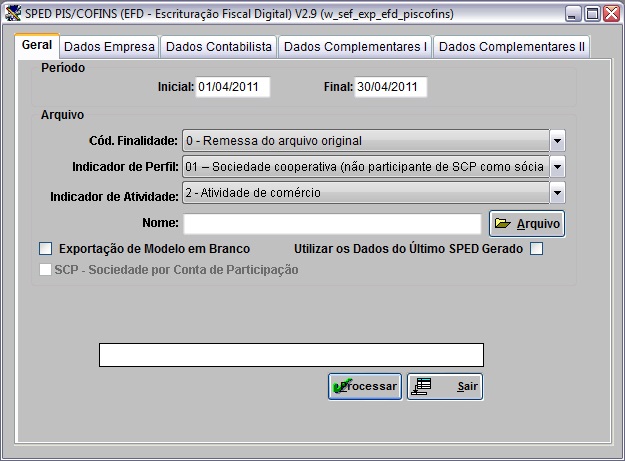

2. Na janela SPED PIS-COFINS (EFD - Escrituração Fiscal Digital), informe:

- PerĂodo da exportação: Inicial e Final

- No campo Arquivo:

- CĂłd. Finalidade: Tipo de escrituração â original ou retificadora.

- Indicador de Perfil da empresa: Natureza da Pessoa JurĂdica.

-

A opção Utilizar Dados do Ăltimo SPED Gerado deverĂĄ apenas ser marcado quando se o SPED Fiscal estiver gerado, possibilitando gerar mais rĂĄpido o SPED PIS COFINS do mesmo mĂȘs.

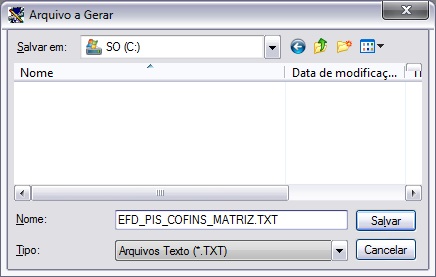

3. Preencha o diretĂłrio do arquivo, ou clique no botĂŁo Arquivo para selecionĂĄ-lo;

4. Informe o diretĂłrio e clique em Salvar;

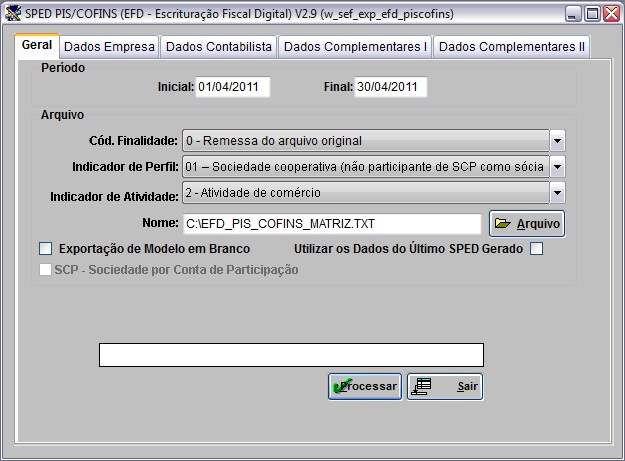

5. Arquivo selecionado;

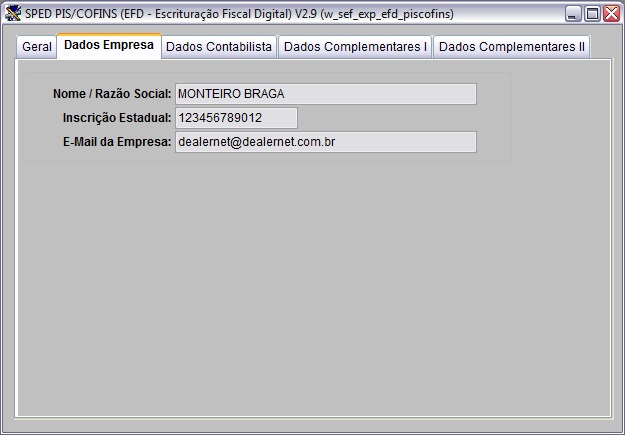

6. Na aba Dados Empresa preencha os dados da empresa;

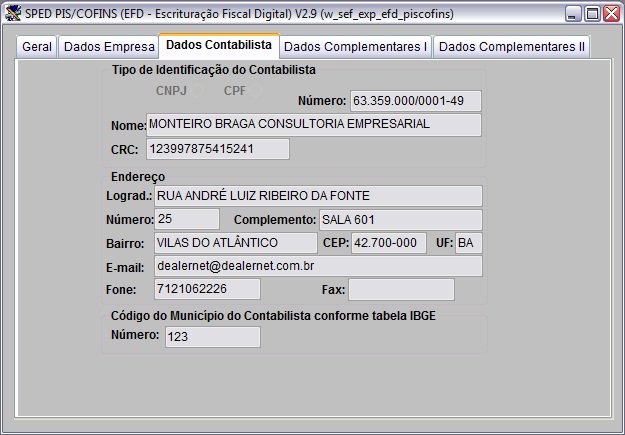

7. Na aba Dados Contabilista preencha os dados de identificação do contador;

8. Na aba Dados Complementares informe os dados dos campos:

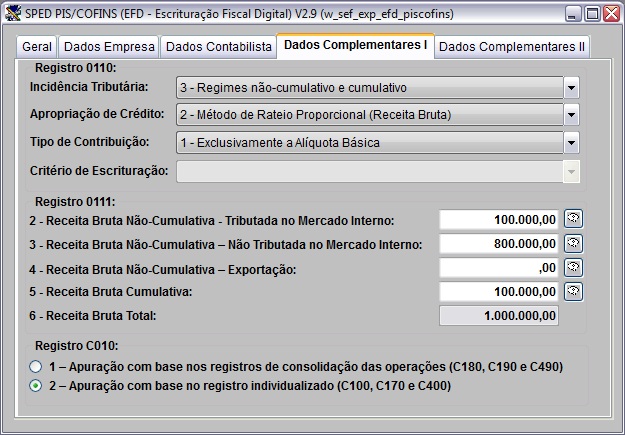

- Registro 0110: (Regimes de Apuração da Contribuição Social e de Apropriação De Crédito):

-

Campo IncidĂȘncia TributĂĄria: Indica o cĂłdigo correspondente ao(s) regime(s) de apuração as contribuiçÔes sociais a que se submete a pessoa jurĂdica no perĂodo da escrituração.

-

Campo Apropriação de CrĂ©dito: Informado no caso da pessoa jurĂdica apurar crĂ©ditos referentes a operaçÔes (de aquisiçÔes de bens e serviços, custos, despesas, etc) vinculados a mais de um tipo de receita (nĂŁo-cumulativa e cumulativa).

- Campo Tipo de Contribuição: Indica o cĂłdigo correspondente ao tipo de contribuição apurada no perĂodo, a saber:

-

Indicador â1â: No caso de apuração das contribuiçÔes exclusivamente Ă s alĂquotas bĂĄsicas de 0,65% ou 1,65% (PIS/Pasep) e de 3% ou 7,6% (Cofins);

-

Indicador â2â: No caso de apuração das contribuiçÔes Ă s alĂquotas especĂficas, decorrentes de operaçÔes tributadas no regime monofĂĄsico (combustĂveis; produtos farmacĂȘuticos, de perfumaria e de toucador; veĂculos, autopeças e pneus; bebidas frias e embalagens para bebidas; etc) e/ou em regimes especiais (pessoa jurĂdica industrial estabelecida na Zona Franca de Manaus ou nas Ăreas de Livre ComĂ©rcio, por exemplo).

Nota: A pessoa jurĂdica sujeita Ă apuração das contribuiçÔes sociais a alĂquotas especĂficas deve informar o indicador â2â mesmo que, em relação a outras receitas, se submeta Ă alĂquota bĂĄsica.

-

-

Registro 0111: Informa a Receita Bruta Mensal Consolidada da Pessoa JurĂdica, Correspondente ao SomatĂłrio das Receitas Auferidas pelos seus Diversos Estabelecimentos, no perĂodo mensal da escrituração.

Receita Bruta NĂŁo-Cumulativa â Tributada no Mercado Interno: informa o valor total da receita bruta auferida no mercado interno pela pessoa jurĂdica, vinculadas as receitas tributadas no regime nĂŁo cumulativo.

Receita Bruta NĂŁo-Cumulativa â NĂŁo Tributada no Mercado Interno: informa o valor total da receita bruta auferida no mercado interno pela pessoa jurĂdica, vinculadas as vendas efetuadas com suspensĂŁo, isenção, alĂquota zero ou nĂŁo-incidĂȘncia das contribuiçÔes sociais.

Receita Bruta NĂŁo-Cumulativa â Exportação: informa o valor total da receita bruta auferida relativa a operaçÔes de exportação de mercadorias para o exterior; prestação de serviços para pessoa fĂsica ou jurĂdica residente ou domiciliada no exterior, cujo pagamento represente ingresso de divisas; vendas a empresa comercial exportadora com o fim especĂfico de exportação.

Receita Bruta Cumulativa: informa o valor total da receita bruta auferida pela pessoa jurĂdica, vinculada a receitas tributadas no regime cumulativo a alĂquotas de 0,65% (PIS/Pasep) e de 3% (Cofins).

Receita Bruta Total: informa o total da receita bruta auferida no perĂodo, correspondente ao somatĂłrio dos valores informados nos campos 02, 03, 04 e 05.

- Registro D500:

- Informa a Natureza de Operação utilizada para documentos de Comunicação.

- Informa a Natureza de Operação utilizada para documentos de Telecomunicação.

9. Após as configuraçÔes, clique na aba Geral e clique no botão Processar;

10. Processando arquivo;

11. Arquivo gerado;

12. Arquivo exportado.

Nota:

- Caso a concessionĂĄria possua matriz e filial(is) centralize os arquivos, conforme o passo seguinte.

Exportando SPED PIS/COFINS â Centralização de Arquivos Matriz e Filiais

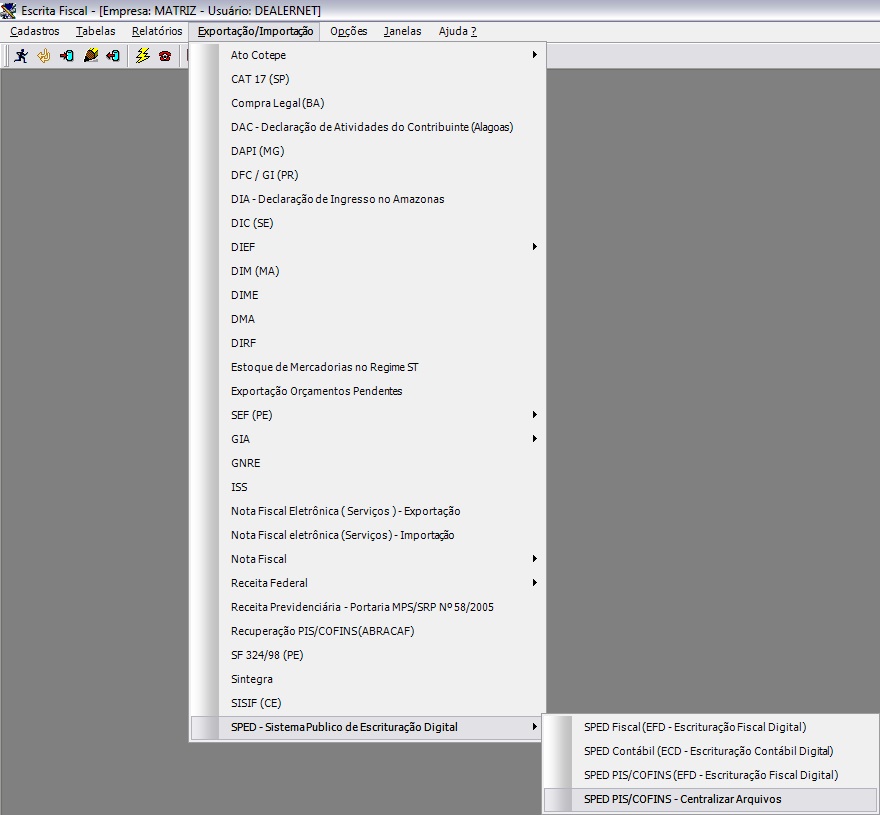

MĂDULO ESCRITA FISCAL

1. No menu principal clique em Exportação/Importação, SPED - Sistema Publico de Escrituração Digital e SPED PIS COFINS - Centralizar Arquivos;

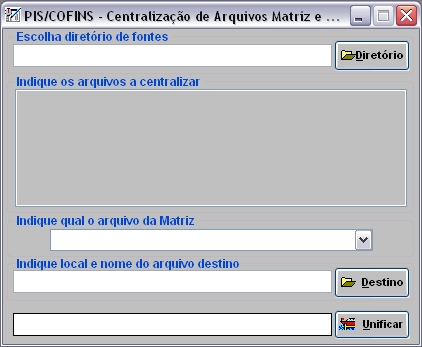

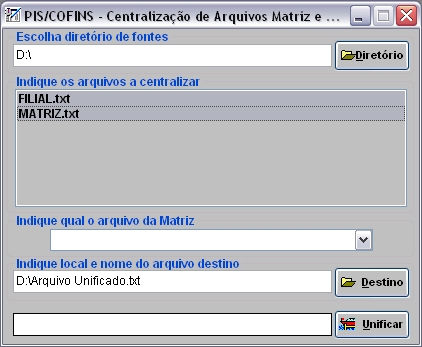

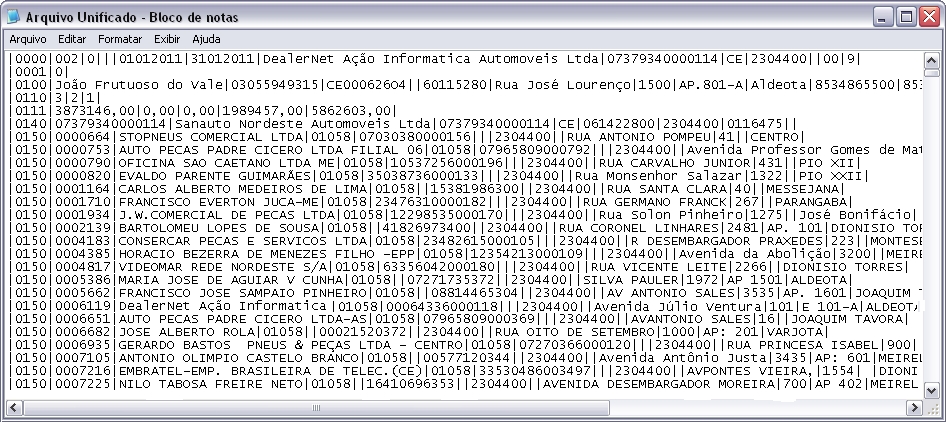

2. Na janela PIS/COFINS - Centralização de Arquivos Matriz e Filiais informe o diretório ou clique ![]() para selecionå-lo;

para selecionĂĄ-lo;

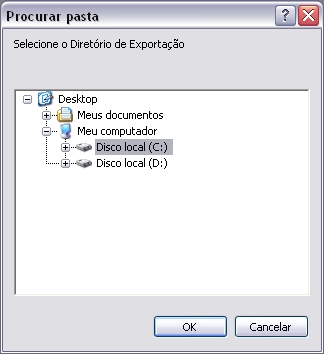

3. Selecione o local no diretĂłrio e clique OK;

4. ApĂłs selecionar os arquivos a serem centralizados, automaticamente o nome do arquivo destino serĂĄ gerado;

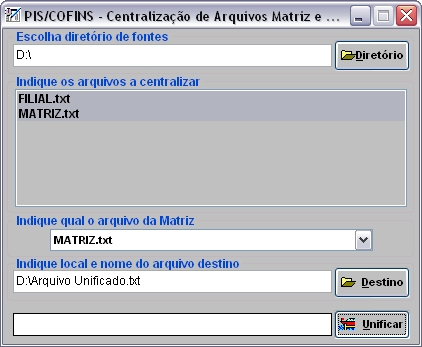

5. Em seguida indique o arquivo da Matrix e clique Unificar;

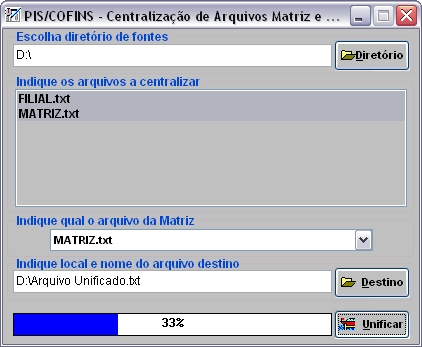

6. Gerando unificação;

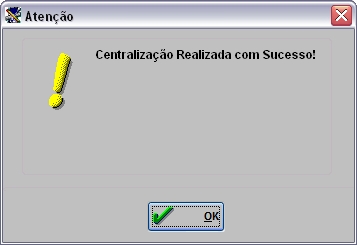

7. Clique OK;

8. Arquivo visualizado.

Importando Arquivo Gerado â PVA

Pré-Requisitos

Para importar o arquivo no PVA siga os pré-requisitos:

- Efetuar o download do PVA acessando o link:

- Após instalação do programa, execute o mesmo, efetue os procedimentos abaixo:

Apuração

1. A apuração do PIS/COFINS (Bloco M) serĂĄ gerada pelo validador a partir do arquivo importado. Na validação do conteĂșdo ocorrerĂŁo erros devido ao fato da apuração ser gerada pelo validador.

Exemplo:

2. Para solucionar os erros, clique no botão Gerar ApuraçÔes;

3. Clique em Sim para confirmar as alteraçÔes na apuração;

4. Gerando Apuração;

5. Registros gerados, clique Ok;

Verificando PendĂȘncias de Escrituração

1. ApĂłs apuração, verifique as pendĂȘncias da validação clicando no botĂŁo Verificar PendĂȘncias de Escrituração;

2. Informe os dados referentes ao CST 04, no registro M410. Clique Salvar;

3. Informe os dados do CST 08, referente ao PIS, no registro M410 e clique Salvar;

4. Preencha os dados do CST 04 referente ao registro M810 e clique Salvar;

5. Preencha os dados referentes ao CST 08, no registro M810 e clique Salvar;

6. Arquivo validado, clique Ok.