De Dealernet Wiki | Portal de SoluÓÐo, Notas TÕcnicas, Vers¾es e Treinamentos da AÓÐo InformÃtica

(ãConfigura o SPED PIS/COFINS para Lucro Presumido) |

(ãExportando SPED PIS/COFINS (EFD - EscrituraûÏûÈo Fiscal Digital)) |

||

| Linha 433: | Linha 433: | ||

::: Receitas (Registros: M200, M210, M600, M610) e detalhamento das receitas Isentas (Registros: M400, M410, M800 e M810). | ::: Receitas (Registros: M200, M210, M600, M610) e detalhamento das receitas Isentas (Registros: M400, M410, M800 e M810). | ||

::: Estornos de crûˋditos referentes û s devoluûÏûçes de compras que tiveram crûˋdito (Registros: M110, M510). | ::: Estornos de crûˋditos referentes û s devoluûÏûçes de compras que tiveram crûˋdito (Registros: M110, M510). | ||

| - | ::: ReduûÏûçes de base de cûÀlculo referentes a devoluûÏûçes de vendas de veûÙculos usados (Registros M220 e M620). | + | ::: ReduûÏûçes de base de cûÀlculo referentes a devoluûÏûçes de vendas de veûÙculos usados (Registros: M220 e M620). |

'''Nota:''' | '''Nota:''' | ||

EdiûÏûÈo de 13h55min de 5 de fevereiro de 2013

IntroduûÏûÈo

O SPED ûˋ um instrumento que unifica as atividades de receber, validar, armazenar e autenticar livros e documentos que integram a escrituraûÏûÈo contûÀbil e fiscal das empresas, mediante transmissûÈo û¤nica de vûÀrias obrigaûÏûçes acessû°rias e diferentes û°rgûÈos fiscalizadores.

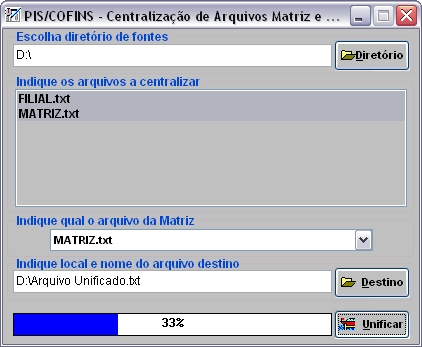

O SPED PIS/COFINS ã CentralizaûÏûÈo de Arquivos Matriz e Filiais serve para gerar e unificar todas as informaûÏûçes de PIS/COFINS dos arquivos que foram gerados pelas unidades (Matriz e Filiais) separadamente.

Clique aqui e visualize o guia prûÀtico SPED PIS/COFINS.

ConfiguraûÏûçes

Configura o SPED PIS/COFINS para Lucro Presumido

MûDULO SEGURANûA

O parûÂmetro CONFIGURA O SPED PIS/COFINS PARA LUCRO PRESUMIDO? serve para adotar o regime de lucro presumido no processo de exportaûÏûÈo do SPED PIS/COFINS.

Se o valor for definido para "S" (Sim), indica que a empresa adota o regime de lucro presumido no processo de exportaûÏûÈo do SPED. Desta forma, o sistema desabilita os campos "Incidûˆncia TributûÀria" e "ApropriaûÏûÈo de Crûˋdito", e habilita o campo "Critûˋrio de EscrituraûÏûÈo", na aba Dados Complementares. E desabilita a aba Dados Complementares II, onde a apuraûÏûÈo do "bloco M" sû° poderûÀ ser feita pelo PVA (Programa Validador SPED). Se for "N" (NûÈo), o regime de lucro presumido nûÈo serûÀ adotado.

Vale ressaltar que uma vez entregue o SPED PIS/COFINS gerado com a configuraûÏûÈo do parûÂmetro com "Valor Sim", a empresa nûÈo poderûÀ modificar a configuraûÏûÈo no ano corrente, podendo apenas ser modificado no ano subsequente. Caso tente alterar o valor do parûÂmetro, irûÀ comprometer o regime tributûÀrio da empresa perante a SEFAZ, sendo passûÙvel de multa e outras sansûçes legais. Antes de ativar o parûÂmetro ûˋ importante consultar o setor fiscal.

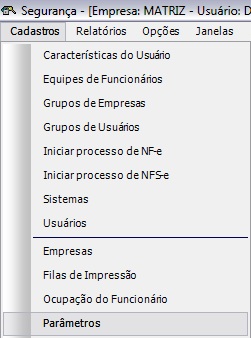

1. No menu principal clique em Cadastros e ParûÂmetros;

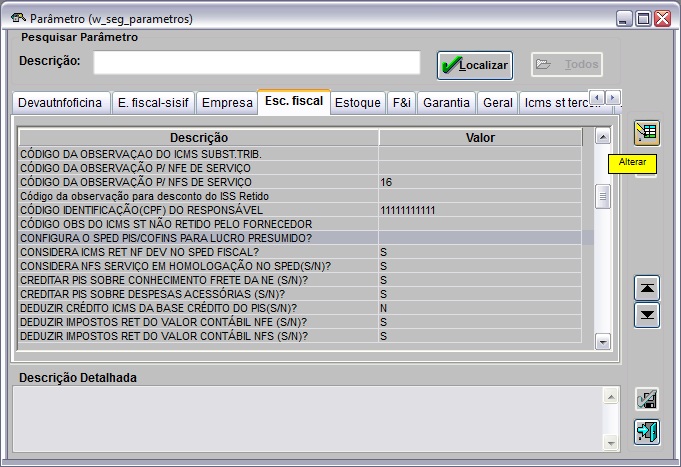

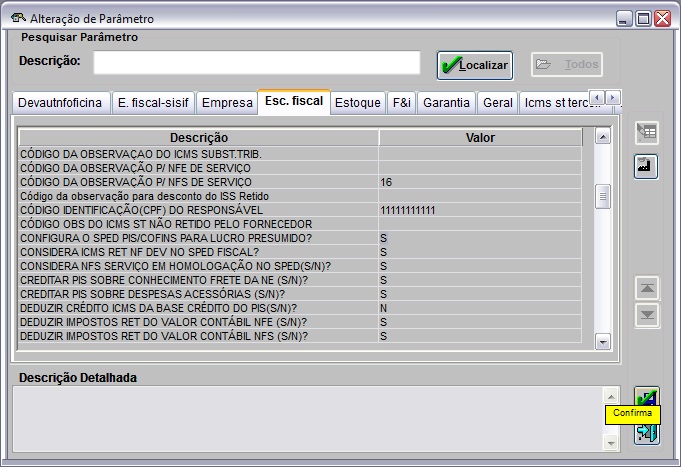

2. Na janela ParûÂmetro, clique na aba Esc. fiscal;

3. Selecione o parûÂmetro "CONFIGURA O SPED PIS/COFINS PARA LUCRO PRESUMIDO?" e clique Alterar;

4. No campo Valor, informe valor S (sim) ou N (nûÈo) e clique Confirma.

Trocar o cû°digo do produto pela referûˆncia na Nfe/SPED

MûDULO SEGURANûA

O parûÂmetro Trocar o cû°d do prod pela referencia na NFe/SPED serve para enviar o cû°digo de referûˆncia ao invûˋs do cû°digo do produto na NF-e e no SPED.

Se o valor for definido para "S" (Sim), o cû°digo de referûˆncia serûÀ enviado ao invûˋs do cû°digo do produto na NF-e e no SPED. Se for "N" (NûÈo), o cû°digo de referûˆncia nûÈo serûÀ enviado.

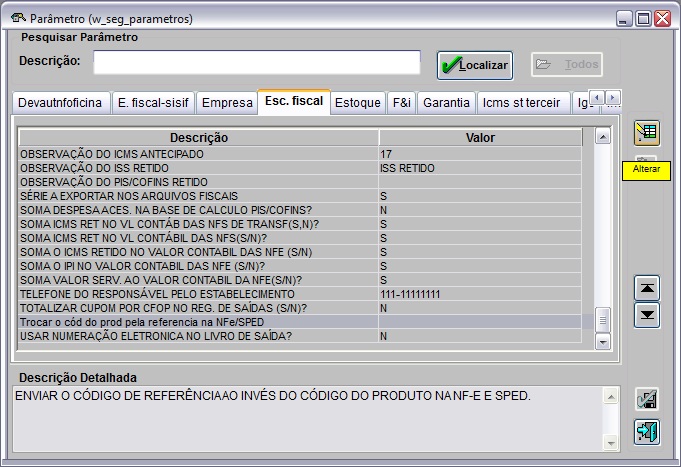

1. No menu principal clique em Cadastros e ParûÂmetros;

2. Na janela ParûÂmetro, clique na aba Esc. fiscal;

3. Selecione o parûÂmetro "Trocar o cû°d do prod pela referencia na NFe/SPED" e clique Alterar;

4. No campo Valor, informe valor S (sim) ou N (nûÈo) e clique Confirma.

Comuns (Relativas a Documentos Fiscais e NûÈo Fiscais)

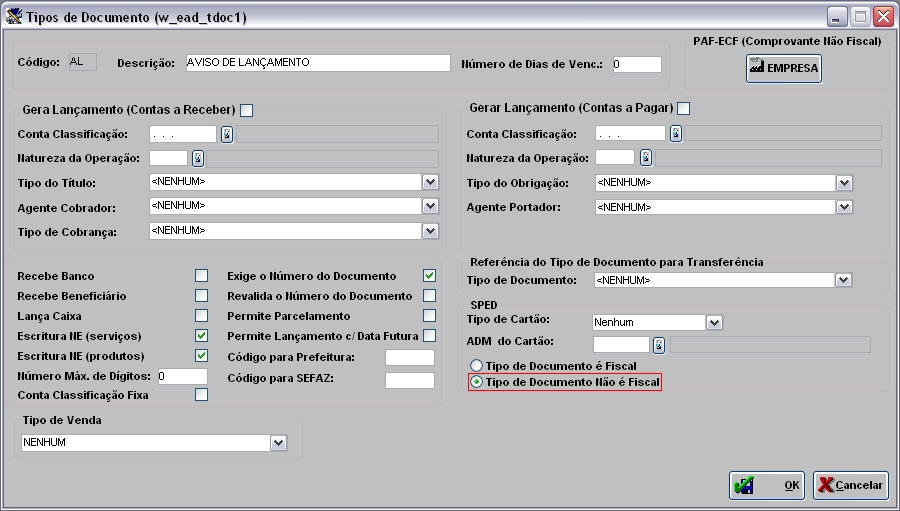

Como Configurar Tipos de Documentos

Atravûˋs dos tipos de documentos ûˋ possûÙvel definir se o mesmo serûÀ do tipo Fiscal ou nûÈo ûˋ Fiscal. Esta identificaûÏûÈo possibilita gerar o SPED PIS/COFINS diferenciando notas fiscais de entrada dos recibos dados como entrada no sistema atravûˋs da tela de Cadastro da Nota de Entrada.

Conforme procedimento abaixo:

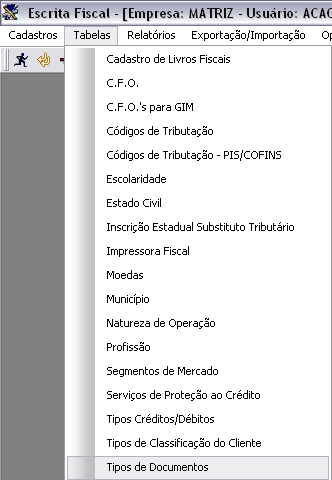

1. No menu principal clique Tabelas e Tipos de Documentos;

2. Na janela Tipos de Documentos selecione o tipo de documento e clique em Alterar;

3. Marque a opûÏûÈo Tipo de Documento ûˋ Fiscal quando o tipo de documento for fiscal ou Tipo de Documento NûÈo ûˋ Fiscal quando o tipo de documento nûÈo for fiscal;

Nota:

- No exemplo desta tela, o tipo de documento ûˋ nûÈo Fiscal.

4. Em seguida clique em OK.

Relativas a Documentos Fiscais

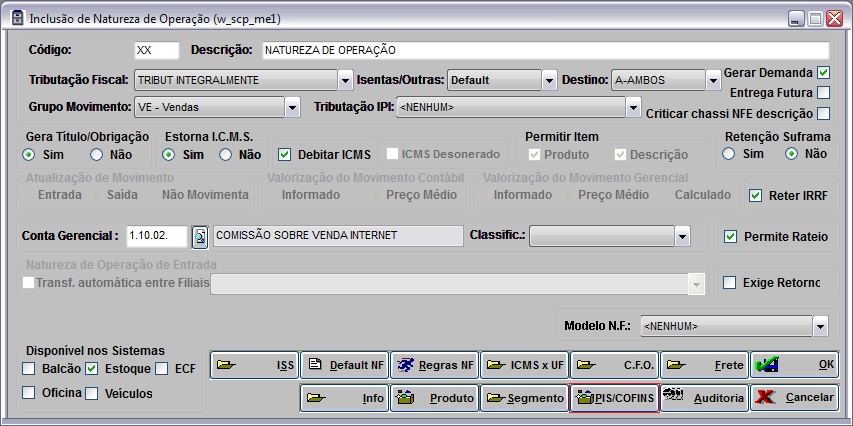

Como Configurar Incidûˆncia de PIS/COFINS da Natureza de OperaûÏûÈo

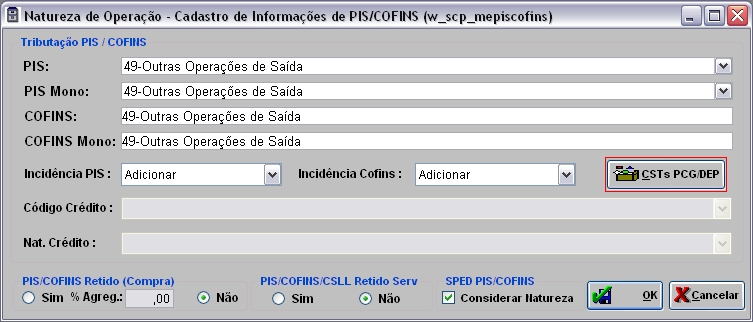

1. Na janela InclusûÈo de Natureza de OperaûÏûÈo clique na opûÏûÈo PIS/COFINS;

2. Abaixo a descriûÏûÈo dos campos na tela;

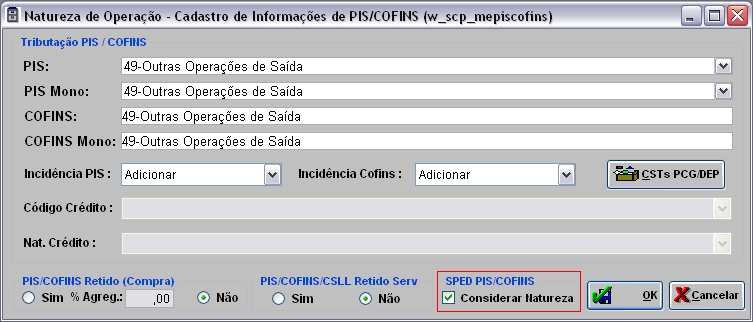

TributaûÏûÈo PIS/COFINS: as opûÏûçes PIS, PIS Mono, COFINS e COFINS Mono servem para associar os cû°digos de tributaûÏûÈo do PIS/COFINS. Os cû°digos de tributaûÏûÈo PIS/COFINS sûÈo cadastrados na tabela Cû°digos de TributaûÏûÈo ã PIS/COFINS.

Incidûˆncia PIS: informe aqui como as notas vûÈo compor o cûÀlculo do valor de PIS nos relatû°rios do FiatNet/DealerNet. Por exemplo, informe Adicionar nas notas de venda e Subtrair nas notas de devoluûÏûÈo de venda. Nas notas de compra e de transferûˆncia entre filiais, marque NûÈo incidir.

Incidûˆncia Cofins: informe aqui como as notas vûÈo compor o cûÀlculo do valor de COFINS nos relatû°rios do FiatNet/DealerNet. Por exemplo, informe Adicionar nas notas de venda e Subtrair nas notas de devoluûÏûÈo de venda. Nas notas de compra e de transferûˆncia entre filiais, marque NûÈo incidir.

PIS/COFINS Retido (Compra): somente ûˋ utilizado para as compras de veûÙculos dos clientes da Zona Franca de Manaus. Se marcar a opûÏûÈo SIM, o sistema faz um cûÀlculo desses valores de acordo com algumas configuraûÏûçes de parûÂmetros no mû°dulo de SeguranûÏa:

CONSIDERA IPI NA BASE DE CALC. PIS/COFINS RETIDO ? = N

SOMA PIS/COFINS RETIDO AO TOTAL DA NE (S/N) ? = S

IMPORTAûûO DE NFE VEûCULOS GERA OBRIGAûûO ? = S

% DE PIS RETIDO DE VEûCULOS = 2

% DE COFINS RETIDO DE VEICULO = 9.6

Na opûÏûÈo % Agreg, informar o percentual que serûÀ a base para o sistema calcular o valor da venda do produto e sobre esse valor de venda, calcular o imposto retido.

PIS/COFINS/CSLL Retido Serv: utilizado para fazer o cûÀlculo desses impostos nas notas de serviûÏos de entrada e de saûÙda. Ressaltando que esse tributo nûÈo ûˋ mais vûÀlido para as notas de saûÙdas, mas continua vigente para as notas entrada a partir de R$ 5.000,00 (cinco mil reais).

SPED PIS/COFINS: marque esta opûÏûÈo para que a natureza de operaûÏûÈo seja considerada no SPED PIS/COFINS.

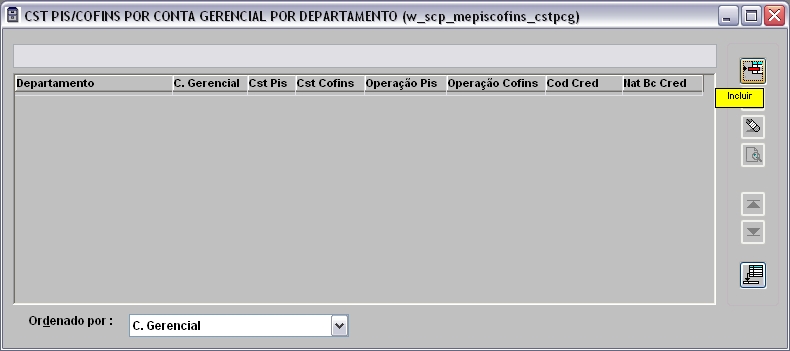

3. Em seguida clique no botûÈo CSTs PCG/DEP para definir as exceûÏûçes da natureza;

4. Clique no botûÈo Incluir;

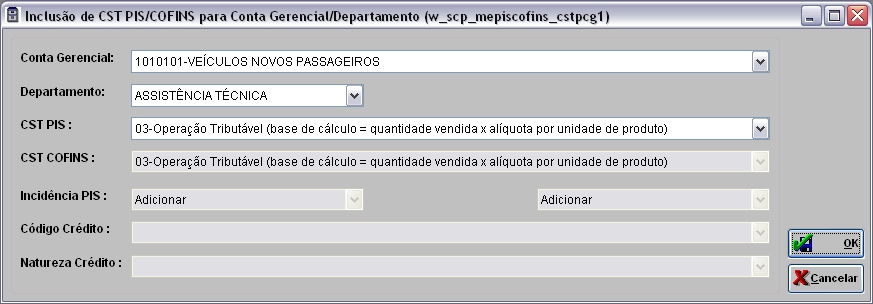

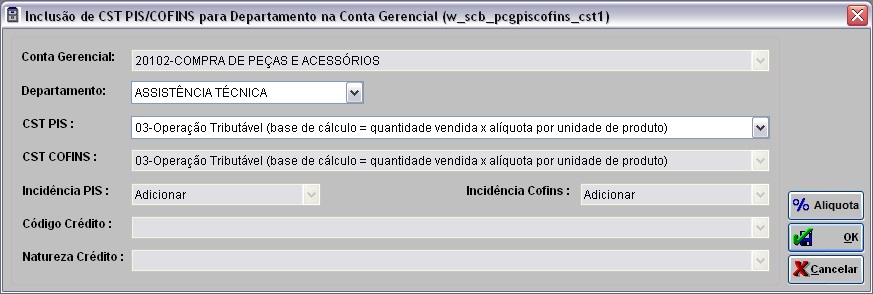

5. Na janela InclusûÈo de CST PIS/COFINS para Conta Gerencial/Departamento informe a Conta Gerencial, CST PIS, CST COFINS, Incidûˆncia PIS, Incidûˆncia Cofins, Cû°digo Crûˋdito e Natureza Crûˋdito. Clique no botûÈo OK;

Notas:

- û possûÙvel Incluir, Alterar e Excluir as exceûÏûçes.

-

Para cada exceûÏûÈo cadastrada deve haver um departamento e uma conta gerencial. Se desejar cadastrar uma regra genûˋrica para determinada conta gerencial, basta selecionar o valor NENHUM, no campo Departamento.

Relativas a Documentos Avulsos

Importante!

-

Para a receita avulsa ser exportada, caso a mesma tenha sido gerada atravûˋs da tela de emissûÈo de NOTA, a natureza de operaûÏûÈo nûÈo pode estar marcada para "CONSIDERAR NO SPED" e o tipo de Documento tem que ser nûÈo fiscal.

Como Configurar Incidûˆncia de PIS/COFINS no Plano de Contas Gerenciais

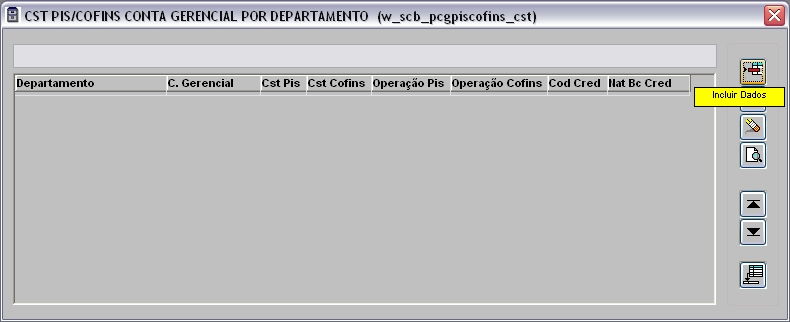

Esta opûÏûÈo serve para configurar o CST de PIS/COFINS por departamento de acordo com a conta gerencial. Para que o botûÈo CSTs DEP seja habilitado, ûˋ necessûÀrio marcar o checkbox Incide PIS / COFINS e assim poder configurar CST de PIS/COFINS por departamento.

Vale ressaltar que ûˋ necessûÀrio cadastrar pelo menos uma exceûÏûÈo de CST (nem que seja para o departamento <NENHUM>), para que a conta tenha incidûˆncia de PIS e COFINS, no Plano de Contas Gerencial.

1. No menu principal clique Tabelas e Plano de Contas Gerenciais;

2. Na janela Contas Gerenciais selecione a conta gerencial e clique Alterar;

Nota:

- Utilize o checkbox Mostrar somente as contas ativas para que a tabela mostre apenas as contas gerenciais ativas.

3. Na janela AlteraûÏûÈo Conta Gerencial, selecione o checkbox Incide PIS / COFINS, marque o checkbox Recebe BeneficiûÀrio e clique no botûÈo CSTs DEP;

Nota:

-

O checkbox Recebe BeneficiûÀrio visa resolver a questûÈo relacionada ao preenchimento do FORNECEDOR / TOMADOR, pois estes devem ser informados para a Receita Federal do Brasil.

4. Na janela CST PIS/COFINS CONTA GERENCIAL POR DEPARTAMENTO clique no botûÈo Incluir Dados;

5. Preencha os campos Departamento, CST PIS, CST COFINS, Incidûˆncia PIS e Incidûˆncia Cofins;

6. Em seguida selecione o Cû°digo Crûˋdito e a Natureza Crûˋdito e clique no botûÈo OK;

7. Na janela AlteraûÏûÈo Conta Gerencial clique no botûÈo OK.

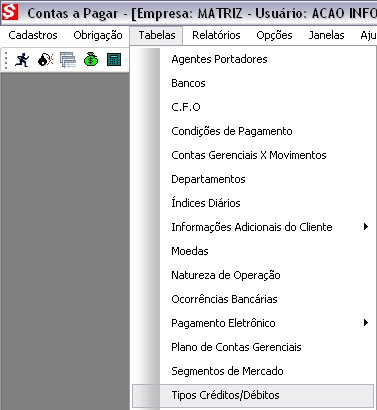

Como Configurar Tipos Crûˋditos/Dûˋbitos

Atravûˋs desta opûÏûÈo ûˋ possûÙvel definir quais tipos de crûˋditos/dûˋbitos irûÈo ser considerados ou nûÈo no SPED PIS/COFINS. Esta configuraûÏûÈo ûˋ obrigatû°ria nos trûˆs mû°dulos de Contas a Pagar, Contas a Receber e Controle BancûÀrio.

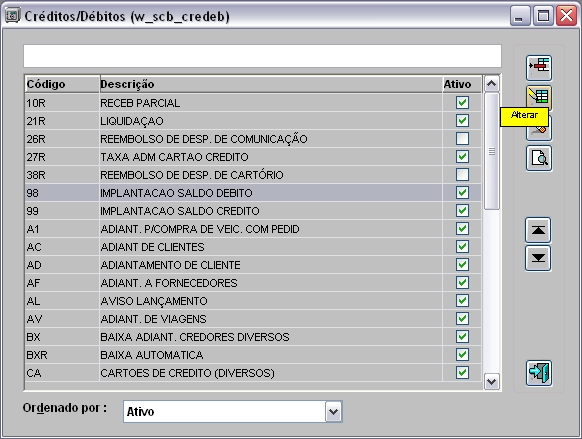

Siga o procedimento abaixo para configurar o tipo de crûˋdito/dûˋbito no MûDULO CONTAS A PAGAR:

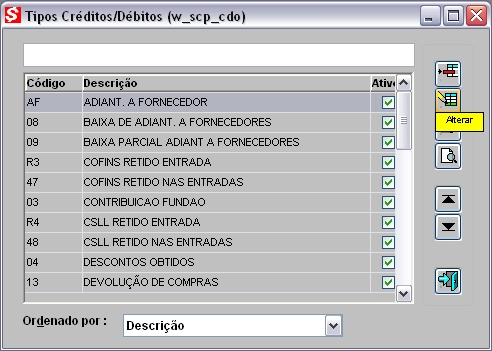

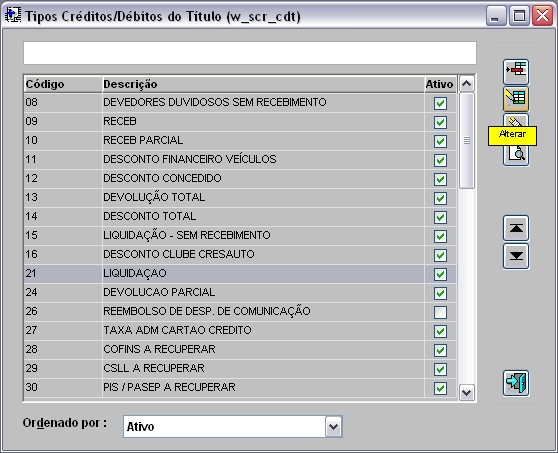

1. No menu principal clique Tabelas e Tipos Crûˋditos/Dûˋbitos;

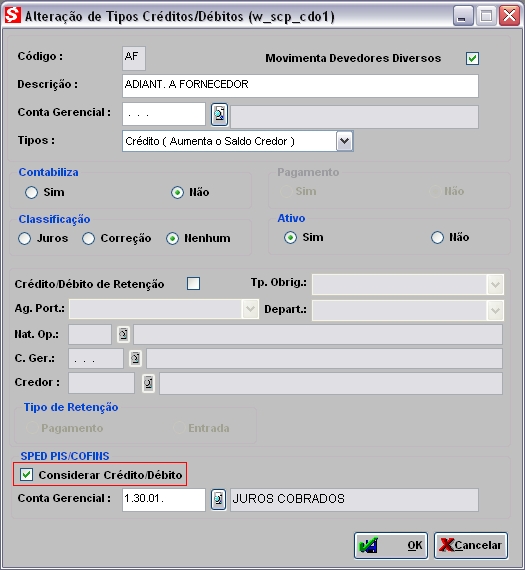

2. Na janela Tipos Crûˋditos/Dûˋbitos selecione o tipo de crûˋdito/dûˋbito e clique em Alterar;

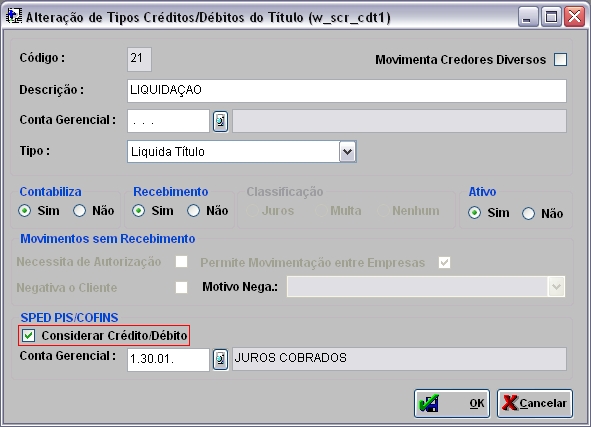

3. No campo SPED PIS/COFINS marque a opûÏûÈo Considerar Crûˋdito/Dûˋbito para que o tipo de crûˋdito/dûˋbito seja considerado no SPED PIS/COFINS;

Nota:

- No exemplo desta tela, o tipo de crûˋdito/dûˋbito ûˋ considerado no SPED PIS/COFINS.

4. Em seguida clique em OK;

Siga o procedimento abaixo para configurar o tipo de crûˋdito/dûˋbito no MûDULO CONTAS A RECEBER:

5. No campo SPED PIS/COFINS marque a opûÏûÈo Considerar Crûˋdito/Dûˋbito para que o tipo de crûˋdito/dûˋbito seja considerado no SPED PIS/COFINS;

Nota:

- No exemplo desta tela, o tipo de crûˋdito/dûˋbito ûˋ considerado no SPED PIS/COFINS.

6. Em seguida clique em OK;

Siga o procedimento abaixo para configurar o tipo de crûˋdito/dûˋbito no MûDULO CONTROLE BANCûRIO:

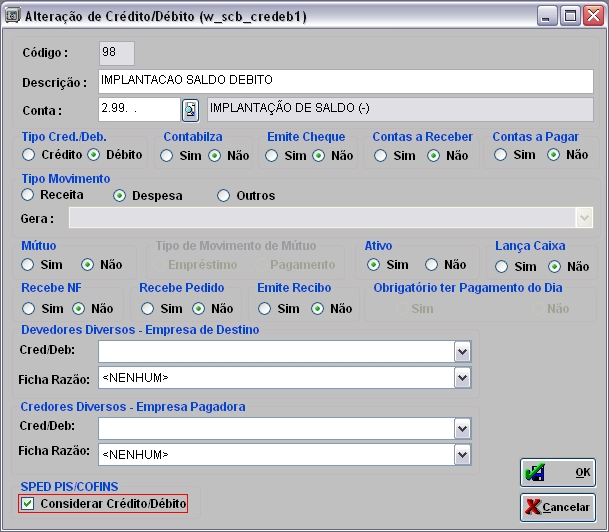

7. No campo SPED PIS/COFINS marque a opûÏûÈo Considerar Crûˋdito/Dûˋbito para que o tipo de crûˋdito/dûˋbito seja considerado no SPED PIS/COFINS;

Nota:

- No exemplo desta tela, o tipo de crûˋdito/dûˋbito ûˋ considerado no SPED PIS/COFINS.

8. Em seguida clique em OK.

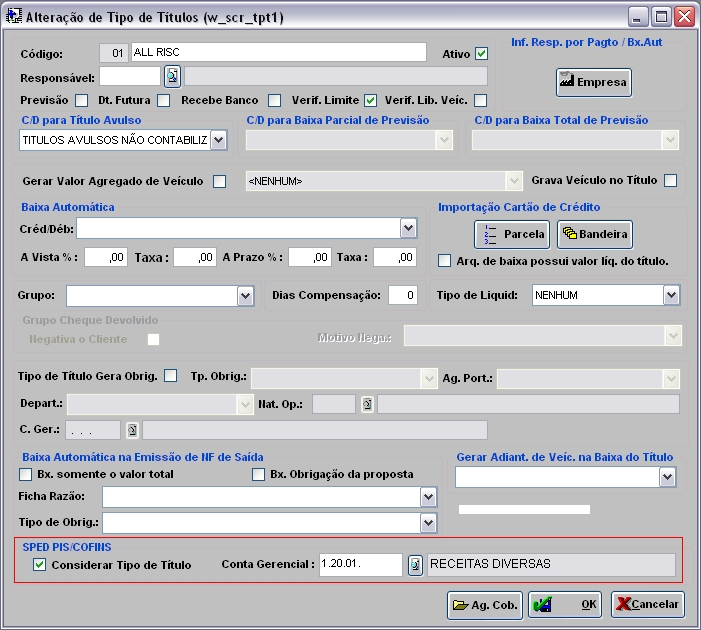

Como Configurar Tipos de TûÙtulos

MûDULO CONTAS A RECEBER

Dentre as receitas avulsas que devem ser informadas no SPED PIS/COFINS existem tûÙtulos que sûÈo contabilizados na sua entrada, o que depende diretamente do tipo de tûÙtulo.

Logo, com relaûÏûÈo aos tûÙtulos contabilizados na entrada, devem ser configurados os tipos de tûÙtulos a serem informados para a Receita Federal do Brasil.

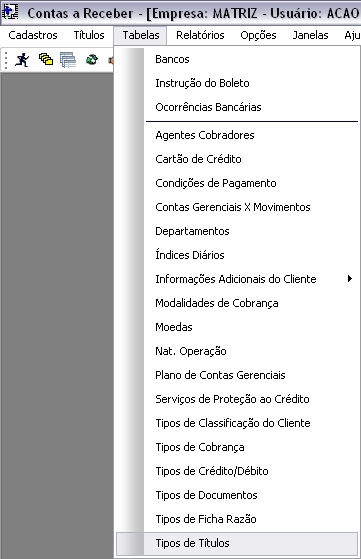

1. No menu principal clique Tabelas e Tipos de TûÙtulos;

2. Na janela Tipos de TûÙtulo selecione o tipo de tûÙtulo e clique em Alterar;

3. No campo SPED PIS/COFINS marque a opûÏûÈo Considerar Tipo de TûÙtulo para que o tipo de tûÙtulo seja considerado no SPED PIS/COFINS e informar a Conta Gerencial que possui tributaûÏûÈo a ser considerada (nûÈo necessariamente a mesma conta onde serûÈo sempre lanûÏados os tûÙtulos criados com este tipo de tûÙtulo, basta que possua a tributaûÏûÈo desejada);

Nota:

- No exemplo desta tela, o tipo de tûÙtulo ûˋ considerado no SPED PIS/COFINS.

4. Em seguida clique em OK;

Entendendo ConfiguraûÏûçes de Documentos Avulsos (F100)

Contas a Receber (TûÙtulos)

1) Data escolhida na exportaûÏûÈo: Pagamento ou Entrada.

2) TûÙtulo e crûˋdito/dûˋbito nûÈo podem estar cancelados.

3) Caso o tipo de credito dûˋbito for RECEBIMENTO basta que a conta gerencial seja do tipo Despesa, Receita ou Outras.

4) Caso o tipo de credito dûˋbito nûÈo for RECEBIMENTO serûÈo consideradas as seguintes combinaûÏûçes:

- a. Conta gerencial do tipo Outras e Tipo de Crûˋdito/Dûˋbito do tipo Crûˋdito ou Dûˋbito.

- b. Conta gerencial do tipo Despesa e Tipo de Crûˋdito/Dûˋbito do tipo Dûˋbito.

- c. Conta gerencial do tipo Receita e Tipo de Crûˋdito/Dûˋbito do tipo Crûˋdito.

- ExceûÏûÈo: Conta gerencial do tipo Receita, Tipo de Crûˋdito/Dûˋbito do tipo Dûˋbito e o Crûˋdito/Dûˋbito ûˋ Juros Embutidos.

5) Conta gerencial sendo tipo Receita e o tipo de tûÙtulo sendo o configurado no parûÂmetro ãCûDIGO DE IMPORTACAO BONUS DE FABRICAã

6) Conta gerencial sendo tipo Receita e a descriûÏûÈo da conta contendo "LocaûÏûÈo de VeûÙculos"

VinculaûÏûÈo de conta gerencial pode ser pela conta gerencial do TûÙtulo ou pela conta gerencial do Tipo de Crûˋdito/Dûˋbito.

Contas a Pagar (ObrigaûÏûçes)

1) Data escolhida na exportaûÏûÈo: Pagamento ou Entrada.

2) ObrigaûÏûÈo e crûˋdito/dûˋbito nûÈo podem estar cancelados.

3) SerûÈo consideradas as seguintes combinaûÏûçes:

- a. Conta gerencial do tipo Despesa e Tipo de Crûˋdito/Dûˋbito do tipo Crûˋdito.

- b. Conta gerencial do tipo Despesa e Tipo de Crûˋdito/Dûˋbito do tipo LiquidaûÏûÈo.

- c. Conta gerencial do tipo Receita e Tipo de Crûˋdito/Dûˋbito do tipo Dûˋbito.

- d. Conta gerencial do tipo Receita e Tipo de Crûˋdito/Dûˋbito do tipo LiquidaûÏûÈo.

- e. Conta gerencial do tipo Outras e Tipo de Crûˋdito/Dûˋbito do tipo Crûˋdito.

- f. Conta gerencial do tipo Outras e Tipo de Crûˋdito/Dûˋbito do tipo Dûˋbito.

- g. Conta gerencial do tipo Outras e Tipo de Crûˋdito/Dûˋbito do tipo LiquidaûÏûÈo.

VinculaûÏûÈo de conta gerencial pode ser:

- 1- Se tipo de crûˋdito/dûˋbito for do tipo pagamento:

- Primero averigua-se a conta na ObrigaûÏûÈo.

- Em seguida no tipo de crûˋdito/dûˋbito.

- Por û¤ltimo no lanûÏamento de crûˋdito/dûˋbito.

- 2- Se tipo de crûˋdito/dûˋbito nûÈo for do tipo pagamento:

- Primero averigua-se a conta no lanûÏamento de crûˋdito/dûˋbito.

- Em seguida no tipo de crûˋdito/dûˋbito.

- Por û¤ltimo na ObrigaûÏûÈo.

Controle BancûÀrio (LanûÏamentos)

1) Data escolhida na exportaûÏûÈo: Pagamento ou Entrada.

2) LanûÏamento e crûˋdito/dûˋbito nûÈo podem estar cancelados.

3) SerûÈo considerados os lanûÏamentos efetuados diretamente no mû°dulo controle bancûÀrio, que nûÈo possuem vinculaûÏûÈo com ObrigaûÏûçes nem com TûÙtulos, seguindo as seguintes combinaûÏûçes:

- a. Conta gerencial do tipo Despesa e Tipo de Crûˋdito/Dûˋbito do tipo Dûˋbito.

- b. Conta gerencial do tipo Receita e Tipo de Crûˋdito/Dûˋbito do tipo Crûˋdito.

- c. Conta gerencial do tipo Outras e Tipo de Crûˋdito/Dûˋbito do tipo Crûˋdito.

- d. Conta gerencial do tipo Outras e Tipo de Crûˋdito/Dûˋbito do tipo Dûˋbito.

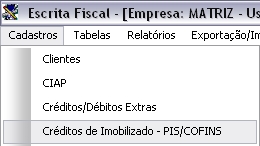

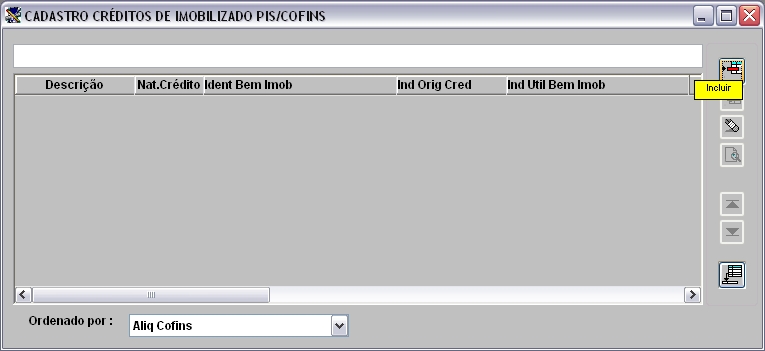

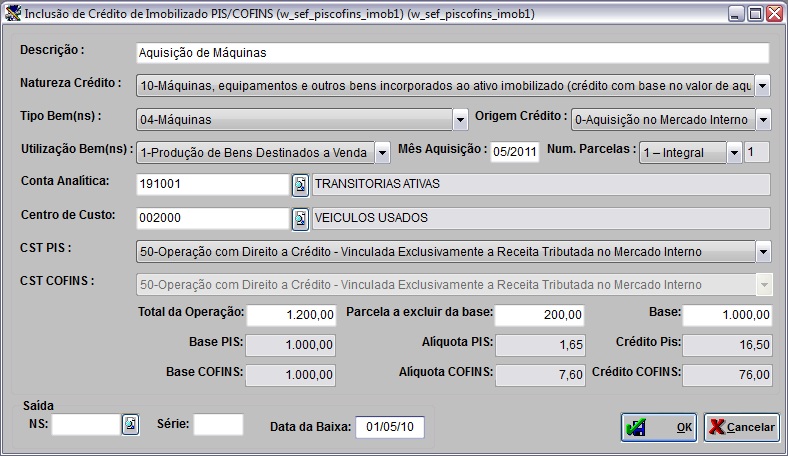

Como Configurar Crûˋditos sobre Bens do Ativo Imobilizado - PIS/COFINS (F120 e F130)

MûDULO ESCRITA FISCAL

Esta opûÏûÈo serve para cadastrar crûˋditos sobre ativo imobilizado para PIS/COFINS.

1. No menu principal clique Cadastros e Crûˋditos de Imobilizado - PIS/COFINS;

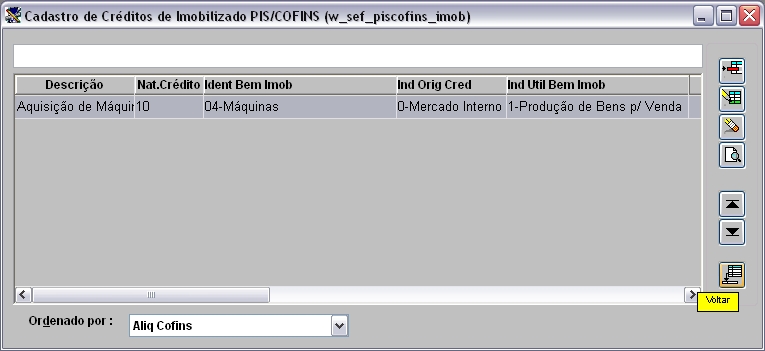

2. Na janela CADASTRO CRûDITOS DE IMOBILIZADO PIS/COFINS clique em Incluir;

3. Preencha os campos e clique OK;

Nota:

-

Utilize as opûÏûçes NS, Sûˋrie e Data da Baixa, do campo SaûÙda para realizar a baixa na apropriaûÏûÈo de crûˋdito do item. Com isto, se tornando possûÙvel repetir parcelas de itens mesmo que o aproveitamento seja atravûˋs de depreciaûÏûÈo ou amortizaûÏûÈo, evitando retrabalho na digitaûÏûÈo de crûˋditos.

4. Clique Voltar.

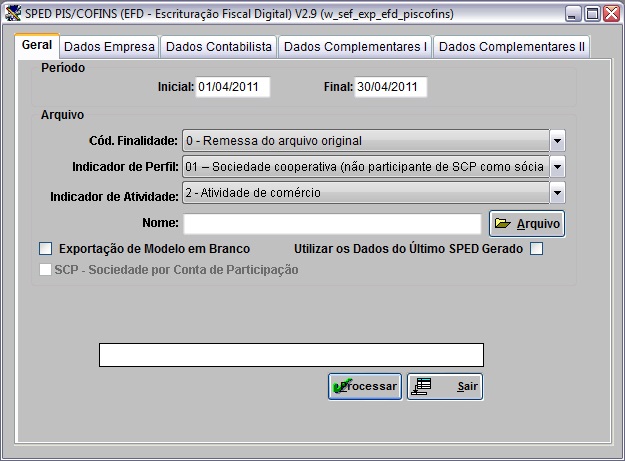

Exportando SPED PIS/COFINS (EFD - EscrituraûÏûÈo Fiscal Digital)

MûDULO ESCRITA FISCAL

1. No menu principal clique em ExportaûÏûÈo/ImportaûÏûÈo, SPED - Sistema Publico de EscrituraûÏûÈo Digital e SPED PIS COFINS (EFD - EscrituraûÏûÈo Fiscal Digital);

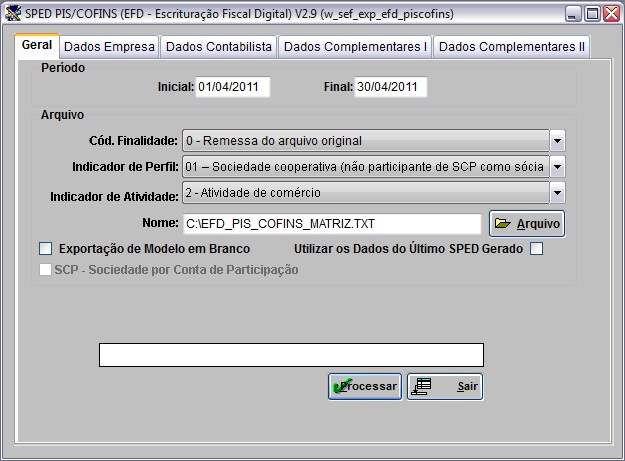

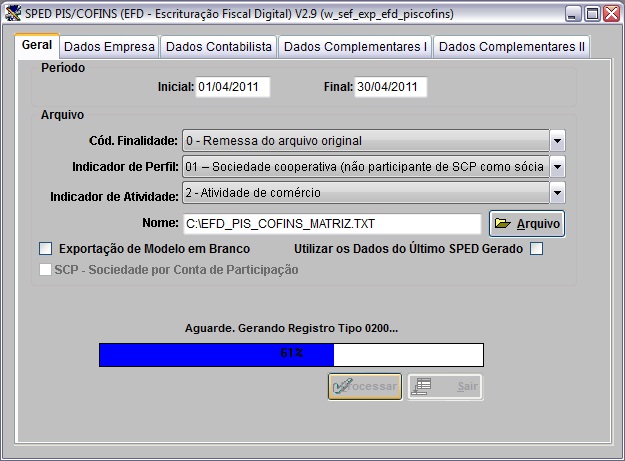

2. Na janela SPED PIS-COFINS (EFD - EscrituraûÏûÈo Fiscal Digital), informe:

- PerûÙodo da exportaûÏûÈo: Inicial e Final

- No campo Arquivo:

- Cû°d. Finalidade: Tipo de escrituraûÏûÈo ã original ou retificadora.

- Indicador de Perfil da empresa: Natureza da Pessoa JurûÙdica.

-

A opûÏûÈo ExportaûÏûÈo de Modelo em Branco deverûÀ apenas ser marcado quando o SPED Fiscal nûÈo estiver sido gerado corretamente e nûÈo quiser perder o prazo, desta forma, salvando as informaûÏûçes que foram preenchidas.

-

A opûÏûÈo Utilizar Dados do ûltimo SPED Gerado deverûÀ apenas ser marcado quando se o SPED Fiscal estiver gerado, possibilitando gerar mais rûÀpido o SPED PIS COFINS do mesmo mûˆs.

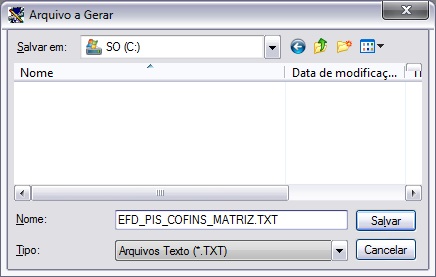

3. Preencha o diretû°rio do arquivo, ou clique no botûÈo Arquivo para selecionûÀ-lo;

4. Informe o diretû°rio e clique em Salvar;

5. Arquivo selecionado;

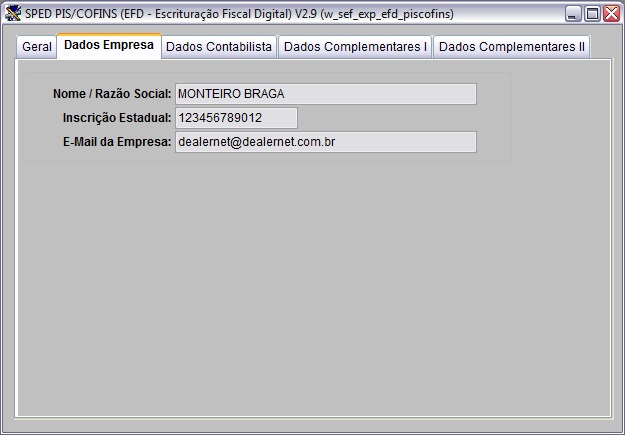

6. Na aba Dados Empresa preencha os dados da empresa;

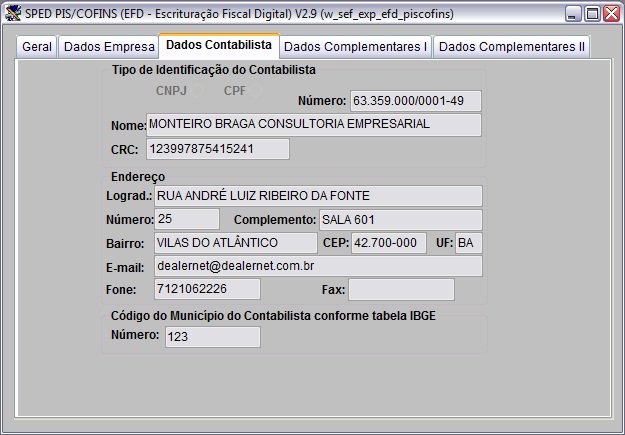

7. Na aba Dados Contabilista preencha os dados de identificaûÏûÈo do contador;

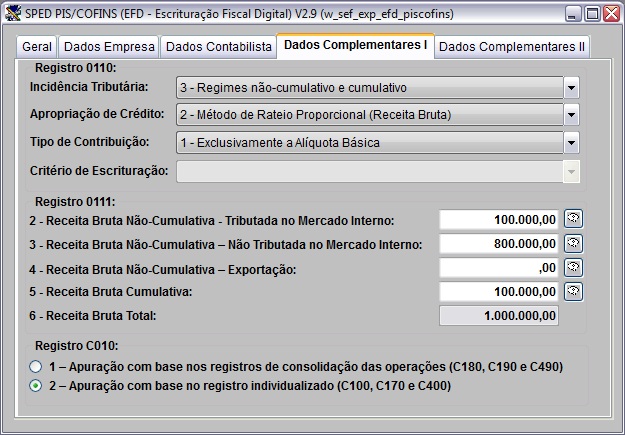

8. Na aba Dados Complementares I informe os dados dos campos:

- Registro 0110: (Regimes de ApuraûÏûÈo da ContribuiûÏûÈo Social e de ApropriaûÏûÈo De Crûˋdito):

-

Campo Incidûˆncia TributûÀria: Indica o cû°digo correspondente ao(s) regime(s) de apuraûÏûÈo as contribuiûÏûçes sociais a que se submete a pessoa jurûÙdica no perûÙodo da escrituraûÏûÈo.

-

Campo ApropriaûÏûÈo de Crûˋdito: Informado no caso da pessoa jurûÙdica apurar crûˋditos referentes a operaûÏûçes (de aquisiûÏûçes de bens e serviûÏos, custos, despesas, etc) vinculados a mais de um tipo de receita (nûÈo-cumulativa e cumulativa).

- Campo Tipo de ContribuiûÏûÈo: Indica o cû°digo correspondente ao tipo de contribuiûÏûÈo apurada no perûÙodo, a saber:

-

Indicador "1": No caso de apuraûÏûÈo das contribuiûÏûçes exclusivamente û s alûÙquotas bûÀsicas de 0,65% ou 1,65% (PIS/Pasep) e de 3% ou 7,6% (Cofins);

-

Indicador "2": No caso de apuraûÏûÈo das contribuiûÏûçes û s alûÙquotas especûÙficas, decorrentes de operaûÏûçes tributadas no regime monofûÀsico (combustûÙveis; produtos farmacûˆuticos, de perfumaria e de toucador; veûÙculos, autopeûÏas e pneus; bebidas frias e embalagens para bebidas; etc) e/ou em regimes especiais (pessoa jurûÙdica industrial estabelecida na Zona Franca de Manaus ou nas ûreas de Livre Comûˋrcio, por exemplo).

Nota: A pessoa jurûÙdica sujeita û apuraûÏûÈo das contribuiûÏûçes sociais a alûÙquotas especûÙficas deve informar o indicador ã2ã mesmo que, em relaûÏûÈo a outras receitas, se submeta û alûÙquota bûÀsica.

-

-

Registro 0111: Informa a Receita Bruta Mensal Consolidada da Pessoa JurûÙdica, Correspondente ao Somatû°rio das Receitas Auferidas pelos seus Diversos Estabelecimentos, no perûÙodo mensal da escrituraûÏûÈo.

Receita Bruta NûÈo-Cumulativa - Tributada no Mercado Interno: informa o valor total da receita bruta auferida no mercado interno pela pessoa jurûÙdica, vinculadas û s receitas tributadas no regime nûÈo cumulativo.

Receita Bruta NûÈo-Cumulativa - NûÈo Tributada no Mercado Interno: informa o valor total da receita bruta auferida no mercado interno pela pessoa jurûÙdica, vinculadas as vendas efetuadas com suspensûÈo, isenûÏûÈo, alûÙquota zero ou nûÈo-incidûˆncia das contribuiûÏûçes sociais.

Receita Bruta NûÈo-Cumulativa - ExportaûÏûÈo: informa o valor total da receita bruta auferida relativa a operaûÏûçes de exportaûÏûÈo de mercadorias para o exterior; prestaûÏûÈo de serviûÏos para pessoa fûÙsica ou jurûÙdica residente ou domiciliada no exterior, cujo pagamento represente ingresso de divisas; vendas a empresa comercial exportadora com o fim especûÙfico de exportaûÏûÈo.

Receita Bruta Cumulativa: informa o valor total da receita bruta auferida pela pessoa jurûÙdica, vinculada a receitas tributadas no regime cumulativo a alûÙquotas de 0,65% (PIS/Pasep) e de 3% (Cofins).

Receita Bruta Total: informa o total da receita bruta auferida no perûÙodo, correspondente ao somatû°rio dos valores informados nos campos 02, 03, 04 e 05.

- Registro D500:

- Informa a Natureza de OperaûÏûÈo utilizada para documentos de ComunicaûÏûÈo.

- Informa a Natureza de OperaûÏûÈo utilizada para documentos de TelecomunicaûÏûÈo.

Nota:

- Ao clicar na aba Dados Complementares II, o sistema emite a mensagem abaixo:

9. Na aba Dados Complementares II informe os dados dos campos:

- Registro F100 - Consultar Documentos Avulsos:

-

OpûÏûÈo Data de Entrada: Esta data se refere û data de movimento.

-

OpûÏûÈo Data de Pagamento: Esta data se refere û data de caixa.

- Registros M - ApuraûÏûÈo de Resultados:

- Caso utilize o mûˋtodo de apropriaûÏûÈo de crûˋditos de Rateio Proporcional, a opûÏûÈo Gerar ApuraûÏûçes deve ser marcada.

- Ao optar por marcar a opûÏûÈo "Gerar ApuraûÏûçes" o Dealernet irûÀ gerar apuraûÏûçes de:

- Compras com crûˋditos (Registros: M100, M105, M500 e M505).

- Receitas (Registros: M200, M210, M600, M610) e detalhamento das receitas Isentas (Registros: M400, M410, M800 e M810).

- Estornos de crûˋditos referentes û s devoluûÏûçes de compras que tiveram crûˋdito (Registros: M110, M510).

- ReduûÏûçes de base de cûÀlculo referentes a devoluûÏûçes de vendas de veûÙculos usados (Registros: M220 e M620).

- Ao optar por marcar a opûÏûÈo "Gerar ApuraûÏûçes" o Dealernet irûÀ gerar apuraûÏûçes de:

Nota:

-

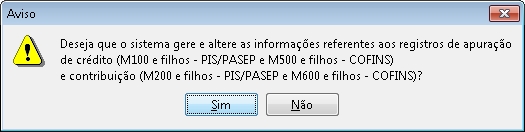

Ao marcar a opûÏûÈo Gerar ApuraûÏûçes, o sistema emite a mensagem abaixo solicitando o uso do rateio proporcional, clique em Sim para que a tela seja bloqueada e altere o mûˋtodo de apropriaûÏûÈo, evitando erros de geraûÏûÈo do arquivo.

10. Apû°s as configuraûÏûçes, clique na aba Geral e clique no botûÈo Processar;

Nota:

-

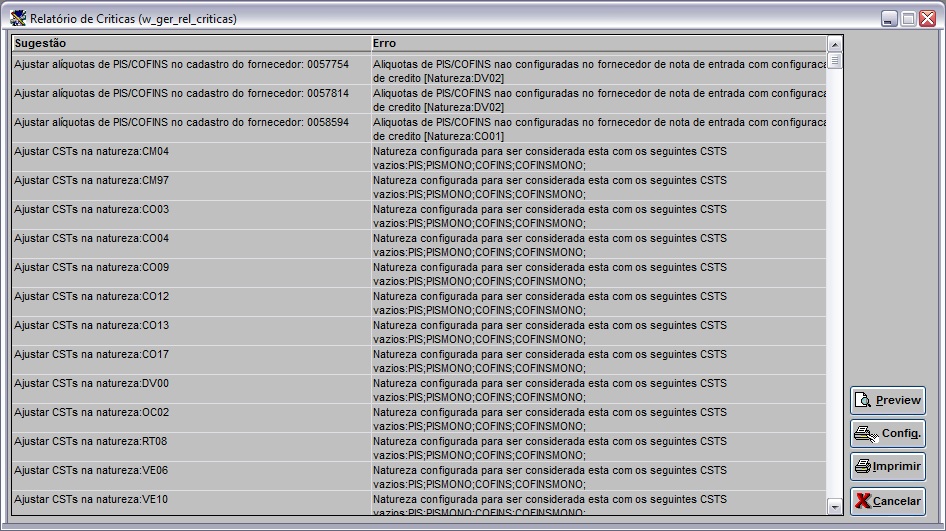

Durante o processamento do arquivo, a mensagem abaixo aparece, clique em Sim para optar pela geraûÏûÈo do arquivo do SPED mesmo com as crûÙticas de prûˋ-validaûÏûÈo. Vale ressaltar que as crûÙticas de prûˋ-validaûÏûÈo indicam possûÙveis pontos de inconsistûˆncia, portanto, recomenda-se que nûÈo seja gerado o arquivo sem antes examinar as crûÙticas apresentadas.

11. Processando arquivo;

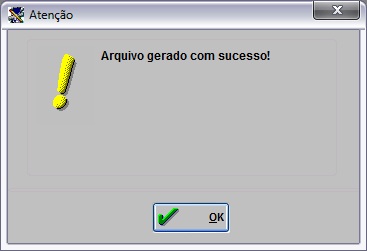

12. Arquivo gerado;

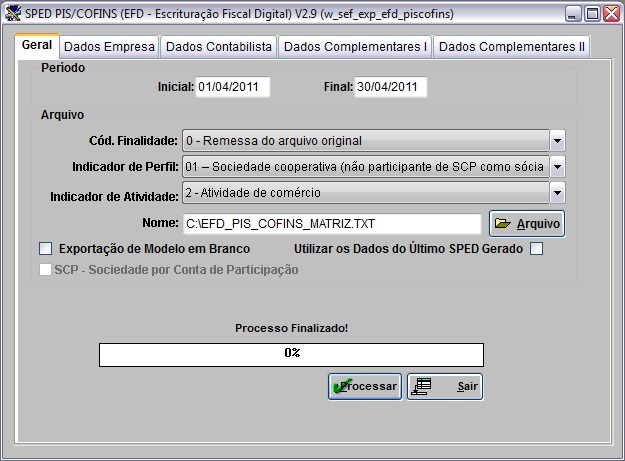

13. Arquivo exportado.

Nota:

- Caso a concessionûÀria possua matriz e filial(is) centralize os arquivos, conforme o passo seguinte.

Exportando SPED PIS/COFINS ã CentralizaûÏûÈo de Arquivos Matriz e Filiais

MûDULO ESCRITA FISCAL

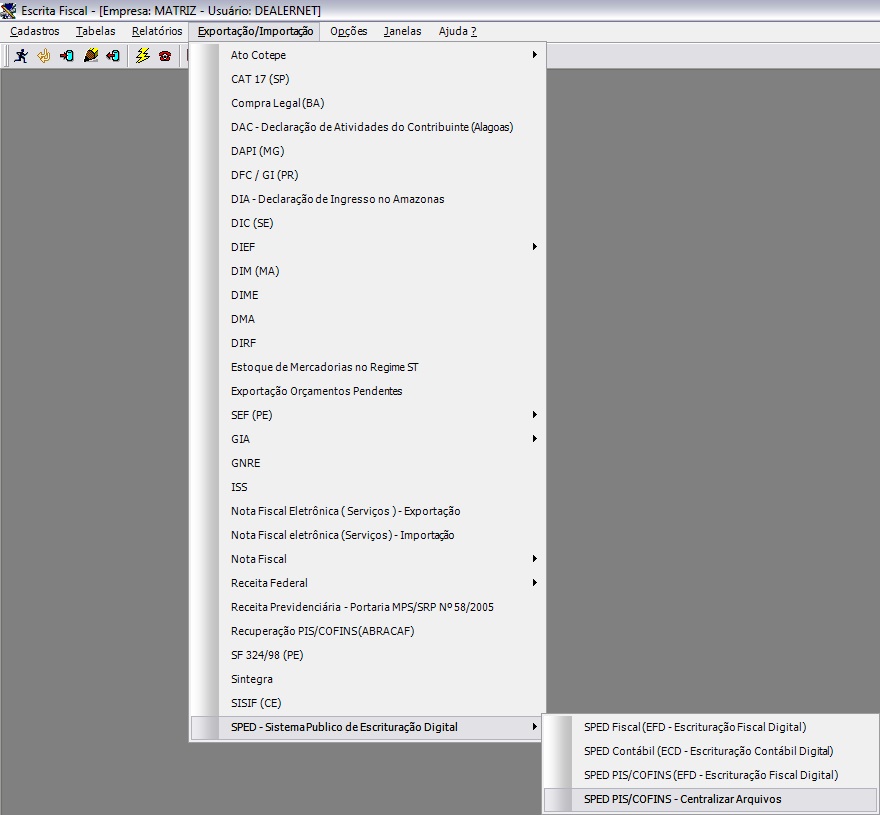

1. No menu principal clique em ExportaûÏûÈo/ImportaûÏûÈo, SPED - Sistema Publico de EscrituraûÏûÈo Digital e SPED PIS COFINS - Centralizar Arquivos;

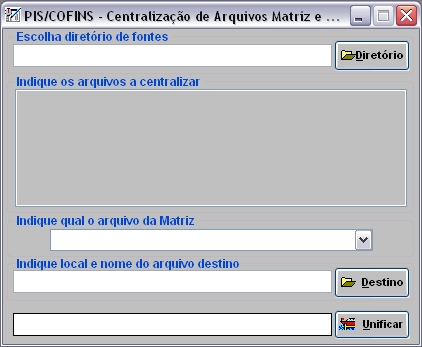

2. Na janela PIS/COFINS - CentralizaûÏûÈo de Arquivos Matriz e Filiais informe o diretû°rio ou clique ![]() para selecionûÀ-lo;

para selecionûÀ-lo;

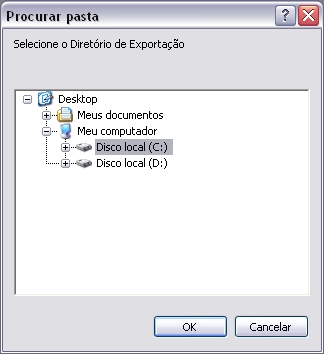

3. Selecione o local no diretû°rio e clique OK;

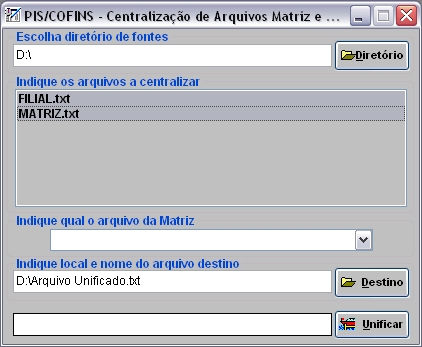

4. Apû°s selecionar os arquivos a serem centralizados, automaticamente o nome do arquivo destino serûÀ gerado;

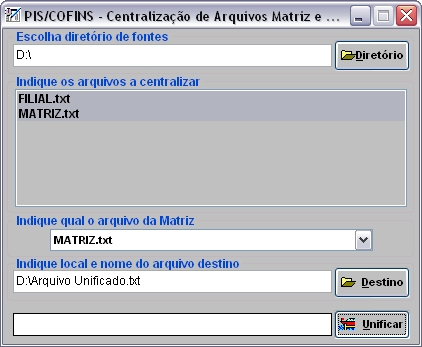

5. Em seguida indique o arquivo da Matrix e clique Unificar;

6. Gerando unificaûÏûÈo;

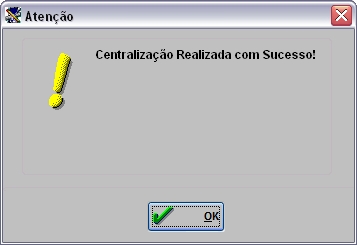

7. Clique OK;

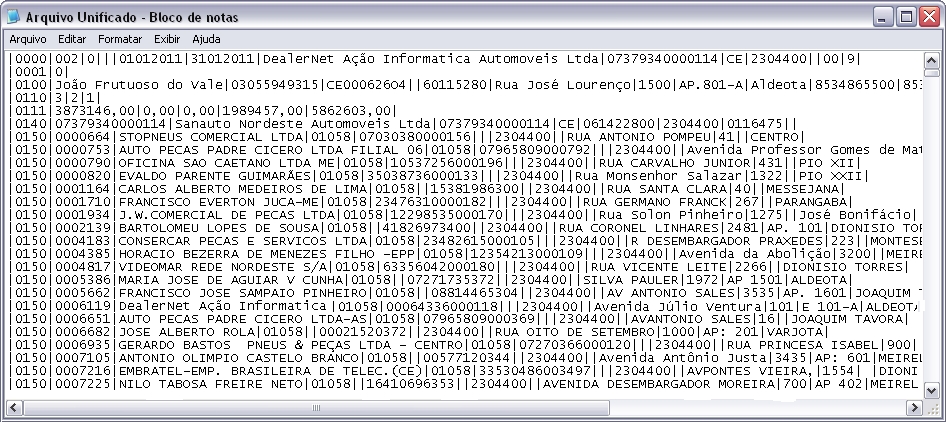

8. Arquivo visualizado.

Importando Arquivo Gerado ã PVA

Prûˋ-Requisitos

Para importar o arquivo no PVA siga os prûˋ-requisitos:

- Efetuar o download do PVA acessando o link:

- Apû°s instalaûÏûÈo do programa, execute o mesmo, efetue os procedimentos abaixo:

ApuraûÏûÈo

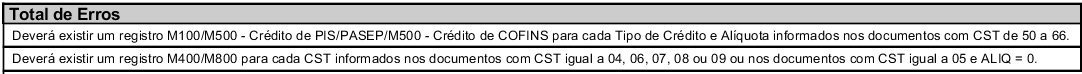

1. A apuraûÏûÈo do PIS/COFINS (Bloco M) serûÀ gerada pelo validador a partir do arquivo importado. Na validaûÏûÈo do conteû¤do ocorrerûÈo erros devido ao fato da apuraûÏûÈo ser gerada pelo validador.

Exemplo:

2. Para solucionar os erros, clique no botûÈo Gerar ApuraûÏûçes;

3. Clique em Sim para confirmar as alteraûÏûçes na apuraûÏûÈo;

4. Gerando ApuraûÏûÈo;

5. Registros gerados, clique Ok;

Verificando Pendûˆncias de EscrituraûÏûÈo

1. Apû°s apuraûÏûÈo, verifique as pendûˆncias da validaûÏûÈo clicando no botûÈo Verificar Pendûˆncias de EscrituraûÏûÈo;

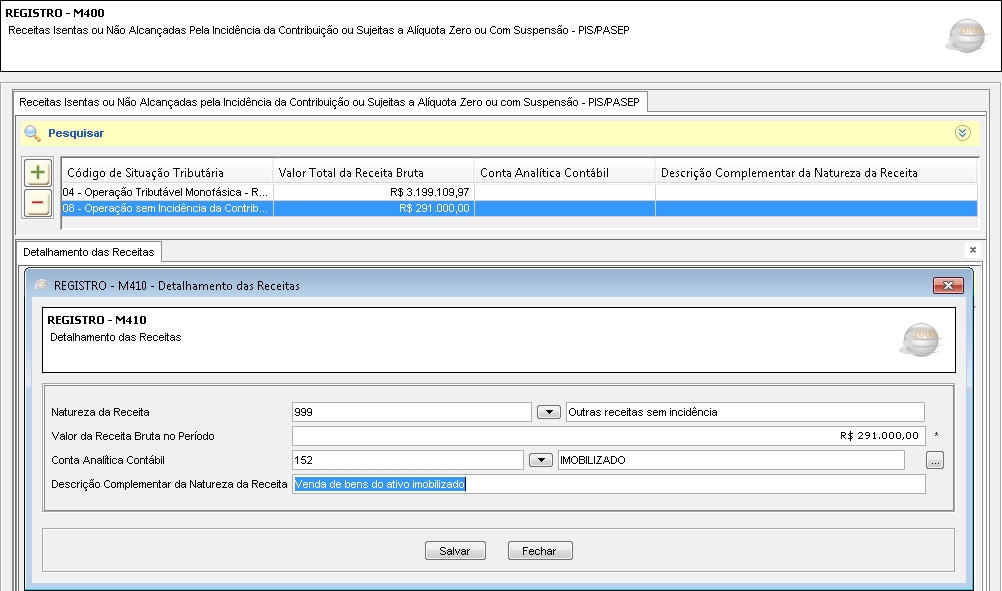

2. Informe os dados referentes ao CST 04, no registro M410. Clique Salvar;

3. Informe os dados do CST 08, referente ao PIS, no registro M410 e clique Salvar;

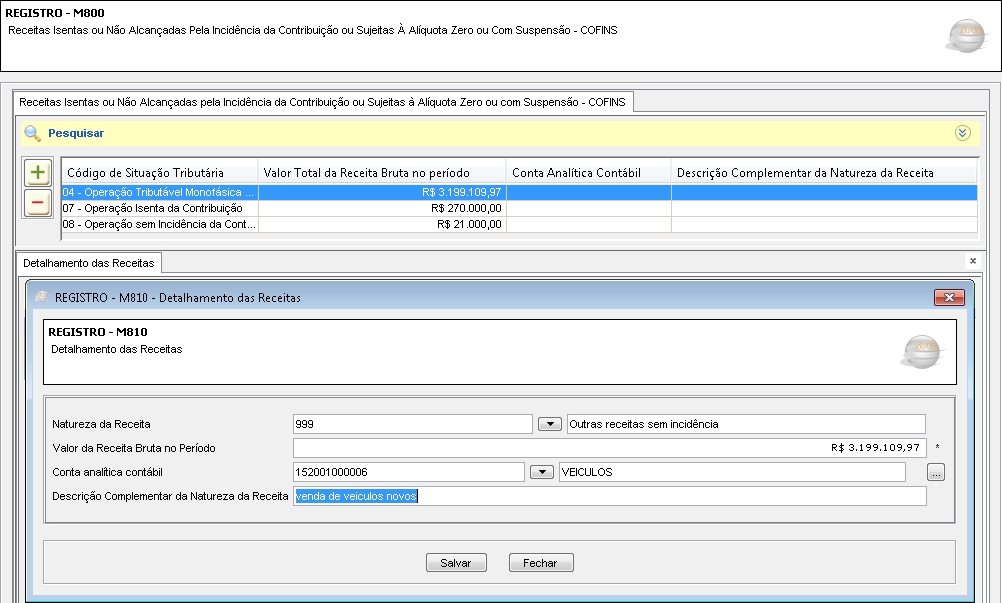

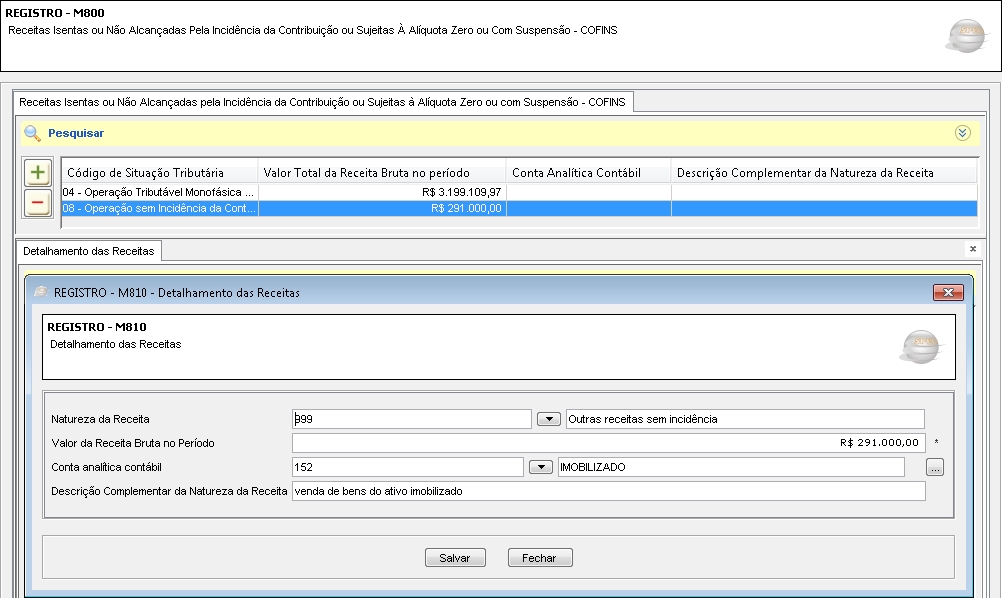

4. Preencha os dados do CST 04 referente ao registro M810 e clique Salvar;

5. Preencha os dados referentes ao CST 08, no registro M810 e clique Salvar;

6. Arquivo validado, clique Ok.