De Dealernet Wiki | Portal de Soluçăo, Notas Técnicas, Versőes e Treinamentos da Açăo Informática

Thais.jatoba (disc | contribs) (âErro no registro J050 e J051) |

Thais.jatoba (disc | contribs) (âErro no registro M410) |

||

| Linha 561: | Linha 561: | ||

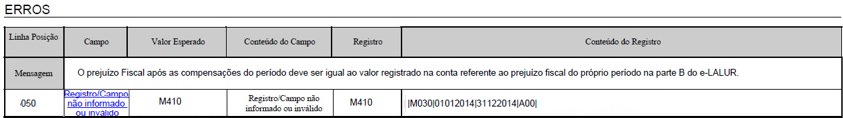

== Erro no registro M410 == | == Erro no registro M410 == | ||

| - | * <p align="justify"> | + | * <p align="justify"> O prejuĂzo Fiscal apĂłs as compensaçÔes do perĂodo deve ser igual ao valor registrado na conta referente ao prejuĂzo fiscal do prĂłprio perĂodo na parte B do e-LALUR.</p> |

[[Arquivo:FAQ_SPEDECF_imagem2.jpg]] | [[Arquivo:FAQ_SPEDECF_imagem2.jpg]] | ||

Edição de 15h52min de 2 de setembro de 2015

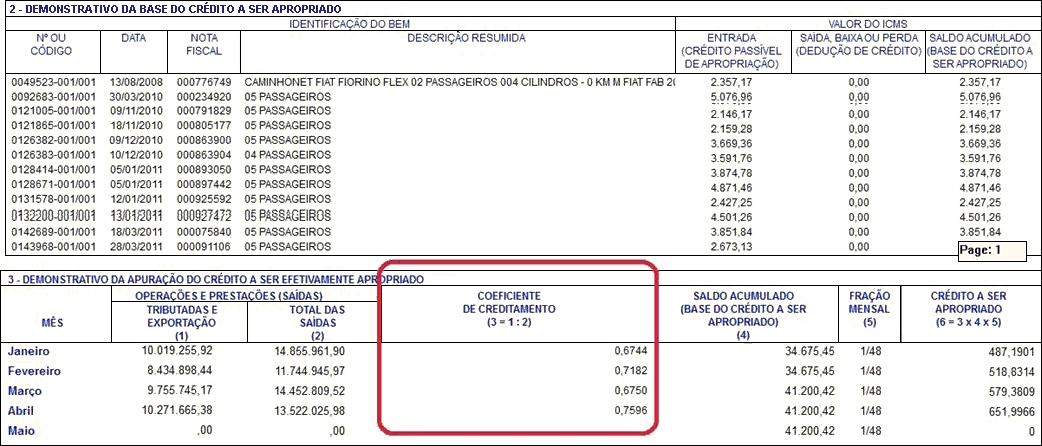

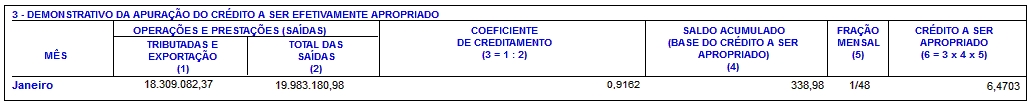

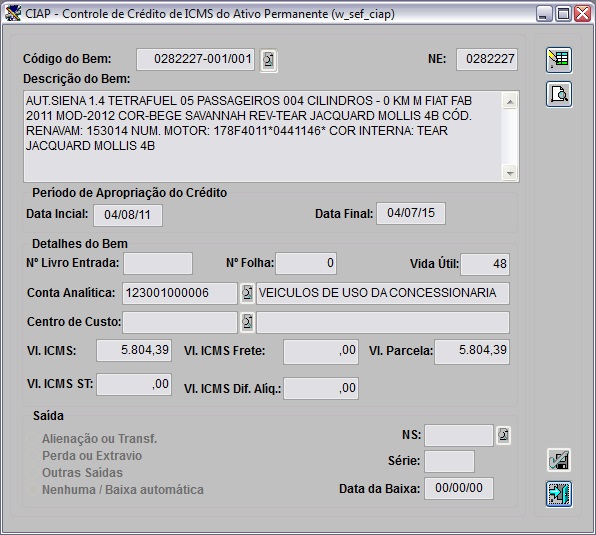

CIAP

Ao gerar o relatĂłrio do CIAP no escrita fiscal, existe uma coluna COEFICIENTE DE CREDITAMENTO que influĂȘncia no valor a ser creditado. Que coeficiente Ă© esse, pois segundo o departamento fiscal/contĂĄbil o correto seria o valor do saldo acumulado * 1/48.

Exemplo com foco no Coeficiente de creditamento.

-

COEFICIENTE DE CREDITAMENTO: o Ăndice de participação das saĂdas e prestaçÔes tributadas e de exportação no total das saĂdas e prestaçÔes escrituradas no mĂȘs, encontrado mediante a divisĂŁo do valor das saĂdas e prestaçÔes tributadas e de exportação (subitem 2.1 do item anterior) pelo valor total das saĂdas e prestaçÔes (subitem 2.2 do item anterior), considerando-se, no mĂnimo, 4 (quatro) casas decimais.

- Maiores informaçÔes acesse o site: Sefaz.

Por que no meu relatĂłrio do CIAP referente ao mĂȘs de julho, existem veĂculos adquiridos no dia 28/07/14 que nĂŁo estĂŁo calculando a parcela do CIAP do mĂȘs?

-

A entrada dos bens foi no mĂȘs de julho logo, para este mĂȘs, a apropriação dos crĂ©ditos vai ser com base no valor cheio e para os demais meses passarĂĄ a considerar o cĂĄlculo da depreciação abatendo da base do crĂ©dito a ser apropriado o valor depreciado no mĂȘs anterior.

DIRF

Se a DIRF apresentar o erro abaixo, como proceder?

Basta configurar os seguintes parĂąmetros:

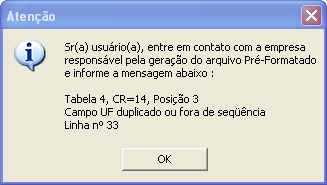

GIA

Na validação do arquivo, como corrigir a exportação quando ocorrer o erro descrito na imagem abaixo:

- Verifique se os cĂłdigos da UF (SEF > Tabelas > Unidade federativas > CĂłd Sefaz.) estĂŁo de acordo com os cĂłdigos abaixo (manual da GIA -SP):

| UF | CĂDIGO_SEFAZ |

|---|---|

| ACRE | 01 |

| ALAGOAS | 02 |

| AMAPĂ | 03 |

| AMAZONAS | 04 |

| BAHIA | 05 |

| CEARĂ | 06 |

| DISTRITO FEDERAL | 07 |

| ESPIRITO SANTO | 08 |

| GOIAS | 10 |

| MARANHĂO | 12 |

| MATO G. DO SUL | 28 |

| MATO GROSSO | 13 |

| MINAS GERAIS | 14 |

| PARĂ | 15 |

| PARAIBA | 16 |

| PARANA | 17 |

| PERNAMBUCO | 18 |

| PIAUI | 19 |

| RIO DE JANEIRO | 22 |

| RIO G.DO NORTE | 20 |

| RIO G.DO SUL | 21 |

| RONDONIA | 23 |

| RORAIMA | 24 |

| SANTA CATARINA | 25 |

| SĂO PAULO | 26 |

| SERGIPE | 27 |

| TOCANTINS | 29 |

LIVRO DE APURAĂĂO DE ISS

Como gerar o livro de Apuração ISS com a numeração da Nota EletrÎnica?

- Na tela de geração do relatório, marque a opção NFS-e, esta opção estå habilitada apenas para o modelo I.

Como fazer para que o cliente retenha o ISS na nota fiscal?

- Para que o ISS seja retido pelo cliente é preciso verificar as seguintes configuraçÔes:

- No cadastro do cliente/Aba faturamento o checkbox âISS RETIDOâ deve estĂĄ marcado.

- Na Natureza de Operação o checkbox NĂO RETER ISS deve estĂĄ desmarcado.

- O parĂąmetro âCONSIDERA O CAMPO DE ISS RETIDO, NO CLIENTE?â deve estĂĄ setado para âSâ.

O valor do ISS RETIDO não estå constando na coluna Valor do ISS, no livro de apuração, como proceder?

- Quando o ISS for retido pelo cliente, o mesmo irå constar na coluna de Observação do livro.

Como configurar para que o valor da base do ISS seja o valor lĂquido da Nota (considerando o valor do desconto)?

-

Caso o parĂąmetro "CALCULA BASE DE ISS SOBRE O VALOR BRUTO (S/N)?" esteja com Valor para NĂŁo, entĂŁo a base serĂĄ o valor lĂquido da nota. Caso seja com Valor Sim, o valor da Base serĂĄ o valor bruto da nota.

Como Gerar Relatório Recibo de Retenção de ISS

- Verifique a Nota TĂ©cnica.

NOTA FISCAL DE ENTRADA

Como incluir uma Nota Fiscal de Imobilizado (CIAP)?

- Basta seguir o fluxo abaixo:

1. Acessar o módulo Administração de Estoque/Tabelas/Estoque. Alterar o estoque para qual vai ser efetuado o lançamento da Nota Fiscal de Entrada e verificar se o mesmo estå marcado como "Estoque de Imobilizado".

2. Acessar Administração de Estoque/Tabelas/Natureza de Operação, selecionar a natureza de operação a ser utilizada no lançamento da nota fiscal de entrada, clicar em alterar e verificar se a tributação Fiscal utilizada efetua o cĂĄlculo de ICMS (Se nĂŁo desejar que seja gerado o crĂ©dito de ICMS no livro fiscal, marcar a opção Creditar ICMS como NĂO). Para isso, acessar Administração de Estoque/Tabelas/CĂłdigos de Tributação e verificar se o campo Tributado estĂĄ marcado como SIM.

- 3. Durante a inclusão da nota fiscal de entrada, verificar se estå sendo registrado o valor do ICMS Operação Própria.

- 4. Acessar Escrita Fiscal/Cadastros/CIAP e consultar o lançamento pela nota de entrada.

Como calcular ICMS ST nĂŁo retido pelo fornecedor na entrada da Nota?

- Basta seguir o fluxo abaixo:

-

1. Acessar o mĂłdulo Administração de Estoque\Tabelas\Natureza de Operação\BotĂŁo CFO, marcar a opção ICMS ST nĂŁo retido pelo fornecedor. Informe os percentuais de agregação e alĂquota interna para calculo do imposto.

-

2. O sistema irå calcular o ICMS ST não retido para pagamento na escrita fiscal e agregar esse valor no custo das peças.

O valor dos impostos (valor ICMS + valor do PIS + valor COFINS) estĂĄ somado no valor contĂĄbil na Nota Fiscal de Entrada?

-

Na tabela Natureza de Operação, clique no botão Info e verifique se o Check box Soma impostos ao total da NE - mercadoria importada estå desmarcado.

PAF-ECF

Utilizando o PAF-ECF Programa Aplicativo Fiscal

- Verifique a Nota TĂ©cnica.

SINTEGRA

Como corrigir erro de Inscrição invålida?

- No mĂłdulo Escrita Fiscal - Cadastro de Cliente - Inscrição Estadual ou Municipal â Corrigir a Inscrição.

Como corrigir erro de Inscrição invålida para o estado de Pernambuco?

- O formato da inscrição foi mudado lå, é necessårio atualizar o validador.

Como corrigir erro de Receita bruta de ECF diverge da soma dos analĂticos?

- Para a correção de "Receita bruta de ECF diverge da soma dos analĂticos" faz-se necessĂĄrio seguir os procedimentos abaixo:

Verifique no cadastro do mapa resumo (a partir da data dos registros com erro) se os valores sĂŁo compatĂveis com a redução Z. Caso nĂŁo, o cadastro deverĂĄ ser alterado de acordo com a redução Z.

Como corrigir erro de Registro 60M sem 60A correspondente?

-

Verificar os mapas dos dias anteriores e dias posteriores, estes mapas que nĂŁo tiverem movimentos devem estar zerados. Diverge dos outros registros 50 na mesma NF-e.

Por que os valores dos relatĂłrios do validador do SINTEGRA estĂŁo duplicando?

-

Conforme foi conversado com alguns suportes de sintegra de alguns estados, o validador apresenta divergĂȘncias com relação aos valores. Sendo assim se os livros fiscais estiverem corretos, podem desconsiderar o relatĂłrio do sintegra.

Por que os valores dos cupons fiscais estĂŁo faltando no relatĂłrio por CFOP do SINTEGRA?

-

Os cupons são escriturados no SINTEGRA no registro 60, por isso toda veze que houver cupom em CFOS como 5.405 ou 5.102, os mesmos caem na apuração do ICMS (Livros fiscais) nos CFOS respectivos, porém no SINTEGRA caem no registro 60. Estão corretos, os valores vão todos para o arquivo, em registros diferentes.

Por que estĂĄ gerando a advertĂȘncia: CFOP invĂĄlido para OperaçÔes de Dentro do Estado?

Deve-se possuir CFOS de Dentro do Estado utilizado para clientes de Fora do Estado e vice-versa.

-

Verifique se no Cadastro de Clientes, estå com a UF correta ou se na Natureza de Operação no botão CFOP, os CFOS estão cadastrados corretamente.

Por que existe a advertĂȘncia ConteĂșdo invĂĄlido - nota sem valor?

-

Com relação ao conteĂșdo invĂĄlido informa apenas que uma nota estĂĄ sem valor, pois se trata de uma Nota de Complemento de ICMS, ou podem ser notas que estĂŁo marcadas para escriturar valor zero na Natureza de Operação.

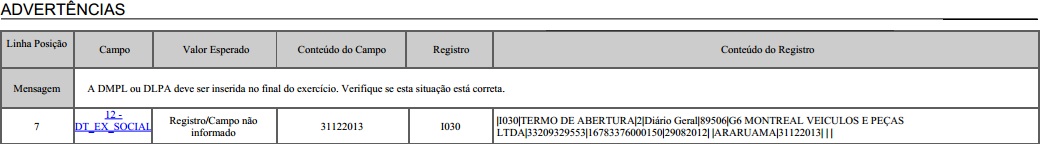

SPED CONTĂBIL

AdvertĂȘncia no Registro I030, como proceder?

- Causa: Data de encerramento do exercĂcio social, nĂŁo foi informada na aba "InformaçÔes", da tela de geração do SPED CONTABIL.

-

Solução: Informar a Data de encerramento do exercĂcio social, na aba "InformaçÔes".

AdvertĂȘncia no Registro I200, como proceder?

- Causa: Lançamento com mais de um débito e mais de um crédito.</p>

-

Solução: Gerar o SPED com as advertĂȘncias do I200.

Informação do Manual do SPED CONTABIL â Registro I200

Seção 3.2.6.2.17. Registro I250: Partidas do Lançamento

4 - Lançamento com mais de um débito e mais de um crédito: utilizar os registros I250 necessårios para representar todos os débitos e os registros I250 necessårios para representar todos os créditos. Nessa situação, o sistema gera um aviso, para que seja verificado se o lançamento de 4a fórmula estå correto e estå de acordo com o estabelecido na Resolução CFC no 1.299/2010.

Link da legislação: http://www.valorjuridico.com.br/legislacao/resolucaocfc1299_2010.htm

Por tanto sempre que houver esse tipo de lançamento, o sistema vai gerar a AdvertĂȘncia.

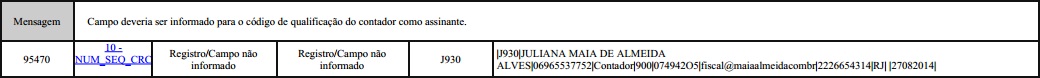

AdvertĂȘncia no Registro J930, como proceder?

Causa: ParĂąmetros "Data de validade do CRC" e "NĂșmero sequencial do CRC", nĂŁo foram informados no mĂłdulo Segurança do sistema, aba E-Fiscal_SISIF.

Solução: informar ParĂąmetros "Data de validade do CRC" e "NĂșmero sequencial do CRC", na aba E-Fiscal_SISIF, no mĂłdulo Segurança do sistema.

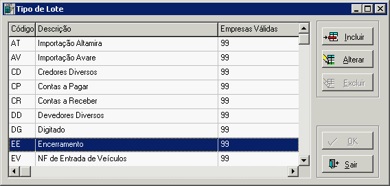

Como proceder, quando o erro "Favor proceder com o encerramento do exercĂcio do ano em que estĂĄ gerando o SPED" aparecer?

Verificar o cadastro do Tipo de Lote Encerramento (EE)

O Tipo de Lote Encerramento deve estar configurado com o tipo Encerramento

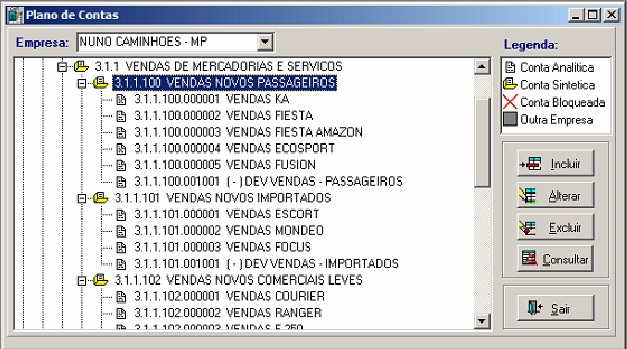

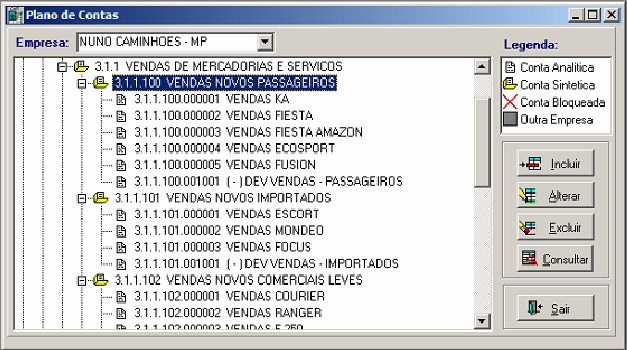

Erro: A conta contĂĄbil 3.1.1.100.0000006 existe no plano de contas contĂĄbil

A conta contĂĄbil "3.1.1.100.0000006" nĂŁo exibe na tela do SPED no Dealernet.

-

Solução: Para toda nova conta contĂĄbil criada, deve rodar a Ășltima versĂŁo do instalador do SPED ContĂĄbil, FCont e ECF. Para que o sistema replique as novas contas contĂĄbeis para possibilitar o mapeamento./p>

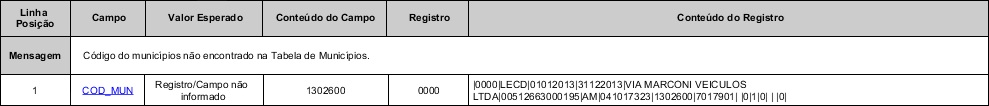

Erro no Registro 0000 - COD_MUN, como proceder?

- Causa: cĂłdigo do municĂpio informado errado no cadastro da empresa.

-

Solução: alterar o cĂłdigo do municĂpio para o que estĂĄ informado na tabela do validador. O arquivo encontra-se no diretĂłrio de instalação do validador.

Erro no Registro I030, como proceder?

- Causa: dĂgitos iniciais do NIRE estĂŁo diferentes no campo 07 (UF), do registro 0000.

REGRA_NIRE_UF: Verifica se os dois primeiros dĂgitos do NIRE (Campo 07) correspondem Ă Unidade da Federação informada no campo "UF" do Registro 0000. Se a regra nĂŁo for cumprida, o PVA do SPED ContĂĄbil gera um erro.

- Ou seja, no caso acima o campo 07 (UF), do registro 0000 deve estar preenchido com 43.

-

Solução: verifique na tabela de Unidades Federativas, se o código do IBGE estå correto. Caso afirmativo, o seu NIRE informado na tabela de cadastro de empresas, no módulo CNT estå incorreto.

Erro no registro I050, gerando 5-NIVEL, como proceder?

- Causa: Contas utilizadas na contabilidade sĂŁo de grau 3. Ex: 252

-

Solução: Entrar em contato com a Dealernet, para corrigir o plano de contas, criando conta de grau 4, transferindo os lançamentos e corrigindo saldos. Por fim transforma a conta de grau 3 em sintética.

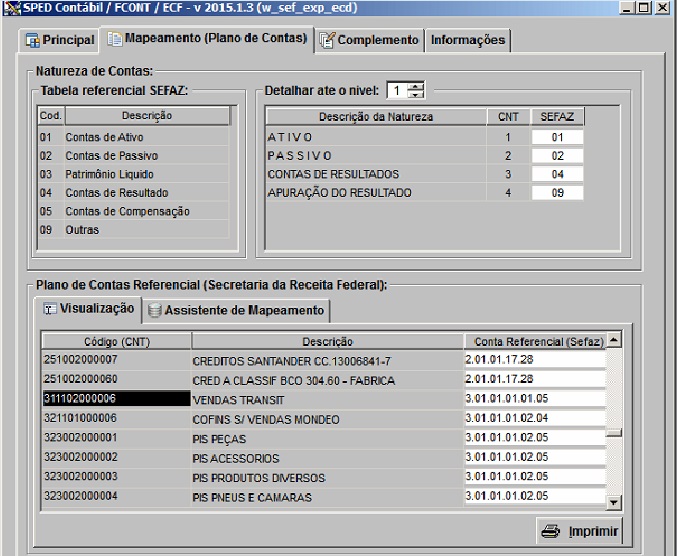

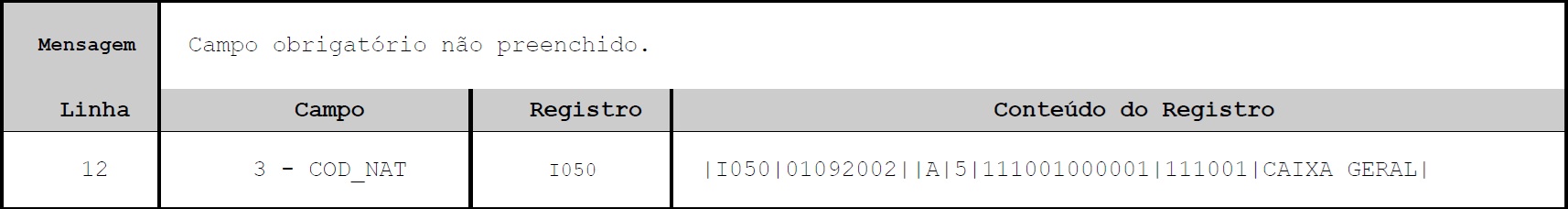

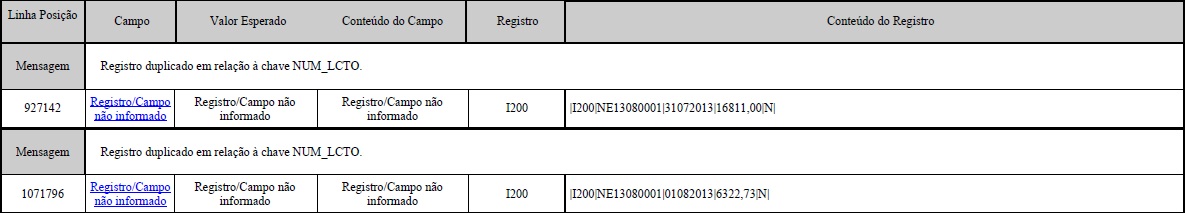

Erro no Registro I050 gerando COD_NAT, como proceder?

- Causa: falta de configuração das naturezas na aba Mapeamento (Plano de Contas).

-

Solução: alterar o nĂvel das contas para 1 e Mapear as naturezas conforme plano de contas do SEFAZ. Conforme o exemplo da tela abaixo:

- Caso precise alterar a natureza em outro nĂvel informe o nĂvel desejado, e configure todas as contas.

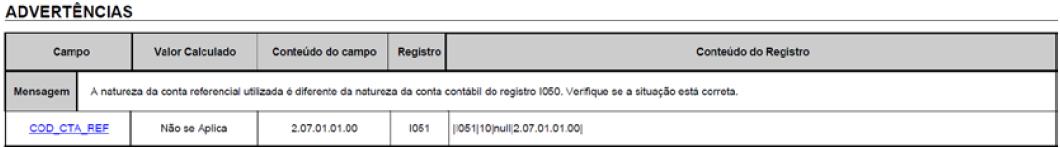

Erro no Registro I051 gerando COD_CTA_REF, como proceder?

- Causa: mapeamento de uma conta do SEFAZ que nĂŁo Ă© mais vĂĄlida.

-

Solução: localize o arquivo "contasref-SRF.txt", que estĂĄ na mĂĄquina onde foi instalado o validador do SPED ContĂĄbil. Edite o arquivo e digite Ctrl-F para pesquisar a conta, ao localizĂĄ-la verifique que o 4Âș campo estĂĄ preenchido com a data de tĂ©rmino da validade da conta. Acesse o mapeamento das contas para corrigir. Conforme exemplo do arquivo abaixo:

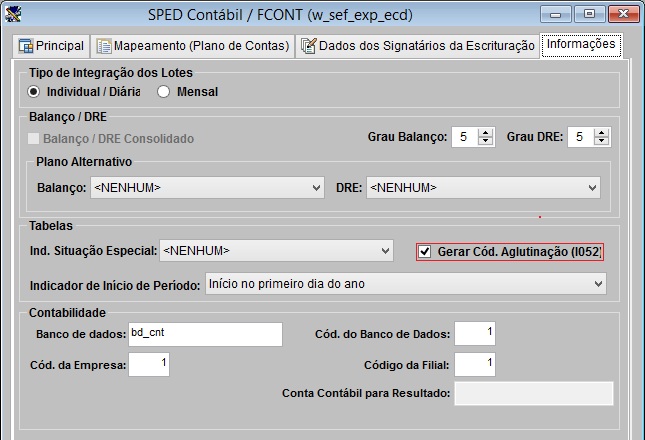

Erro no Registro I052, como proceder?

- Na aba informaçÔes marque para gerar código de aglutinação.

Erro no Registro I052 gerando J100, como proceder?

- Causa: Na aba InformaçÔes, ao gerar o SPED CONTABIL, não marcou o checkbox "Gerar Cód. Aglutinação (I052)".

- Solução: Marcar o marcou o checkbox "Gerar Cód. Aglutinação (I052)", antes de gerar o SPED.

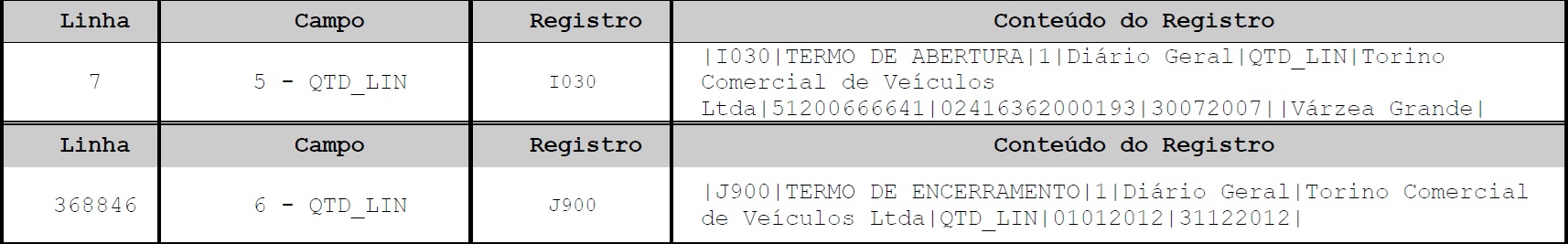

Erro no Registro I030 e J900 gerando QTD_LIN, como proceder?

- Causa: Quebra de linha por conta do histĂłrico com caractere especial.

- Solução: Orientar o usuårio a preencher o histórico sem caractere especial e abrir um chamado para a DealerNet corrigir os históricos.

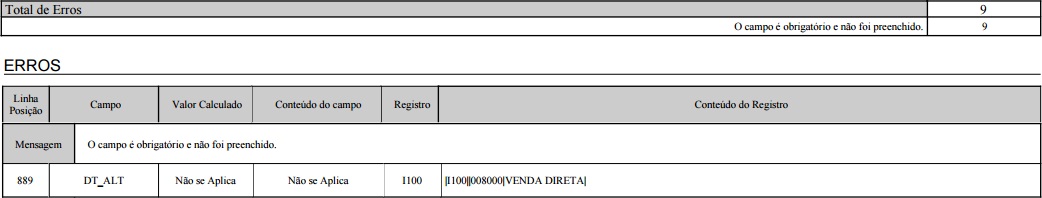

Erro no Registro I100 - O campo Ă© obrigatĂłrio, como proceder?

Causa: CĂłdigo da JUNTA COMERCIAL e Data nĂŁo foi informado no cadastro da empresa, no CNT.

Solução: Corrigir o cadastro dos campos no CNT.

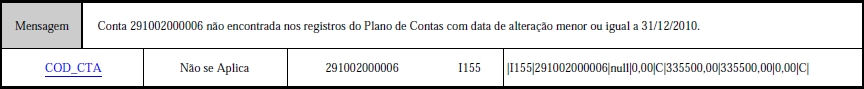

Erro no Registro I155, como proceder?

-

Causa: Data limite informada na tela de configuração e geração do SPED ContĂĄbil Ă© menor que a data de criação das contas utilizadas no perĂodo de geração.

-

Solução: Informar a "data limite" em branco ou informar uma "data limite" maior que a informada na criação das contas contĂĄbeis utilizadas no perĂodo de geração do SPED ContĂĄbil.

Erro no Registro I200, como proceder?

-

Causa: Lote com datas entre 2 meses.

-

Solução: Alterar o lote e informar lançamentos apenas com datas de 1 mĂȘs. O lote estĂĄ descrito no segundo campo do registro. Ex: NE13080001

Erro no Registro I200 â DT_LCTO, como proceder?

-

Causa: Configuração incorreta do mapeamento e das naturezas, na aba mapeamento.

-

Solução: Corrigir as configuraçÔes existentes na tela abaixo:

Erro no Registro I250 gerando HIST, como proceder?

- Causa: Usuårio estå digitando o histórico do lançamento, com caractere especial.

- Solução: Orientar o usuårio a preencher o histórico sem caractere especial e abrir um chamado para a DealerNet corrigir os históricos.

Erro no Registro J005 gerando I150, como proceder?

- Causa: diferença entre ativo e passivo.

O PVA do SPED ContĂĄbil totaliza os registros de saldos periĂłdicos (registro I155), na data do balanço, com base no cĂłdigo de aglutinação (registro I052). O valor assim obtido Ă© confrontado com as informaçÔes constantes do Balanço Patrimonial (registro J100). O mesmo procedimento Ă© adotado para conferĂȘncia dos valores lançados na Demonstração do Resultado do ExercĂcio (registro J150). Contudo, nessa situação, os valores totalizados sĂŁo obtidos dos saldos das contas de resultado antes do encerramento (registro I355). Havendo divergĂȘncia, Ă© emitida uma advertĂȘncia. Cabe ao titular da escrituração verificar se a advertĂȘncia corresponde a um erro e se deve fazer alguma correção na ECD.

-

Solução: corrigir a diferença entre o Ativo e Passivo + Contas de Resultado. Caso não consiga corrigir, ligue para o 0800 703 2226 da DealerNet.

SPED FCONT

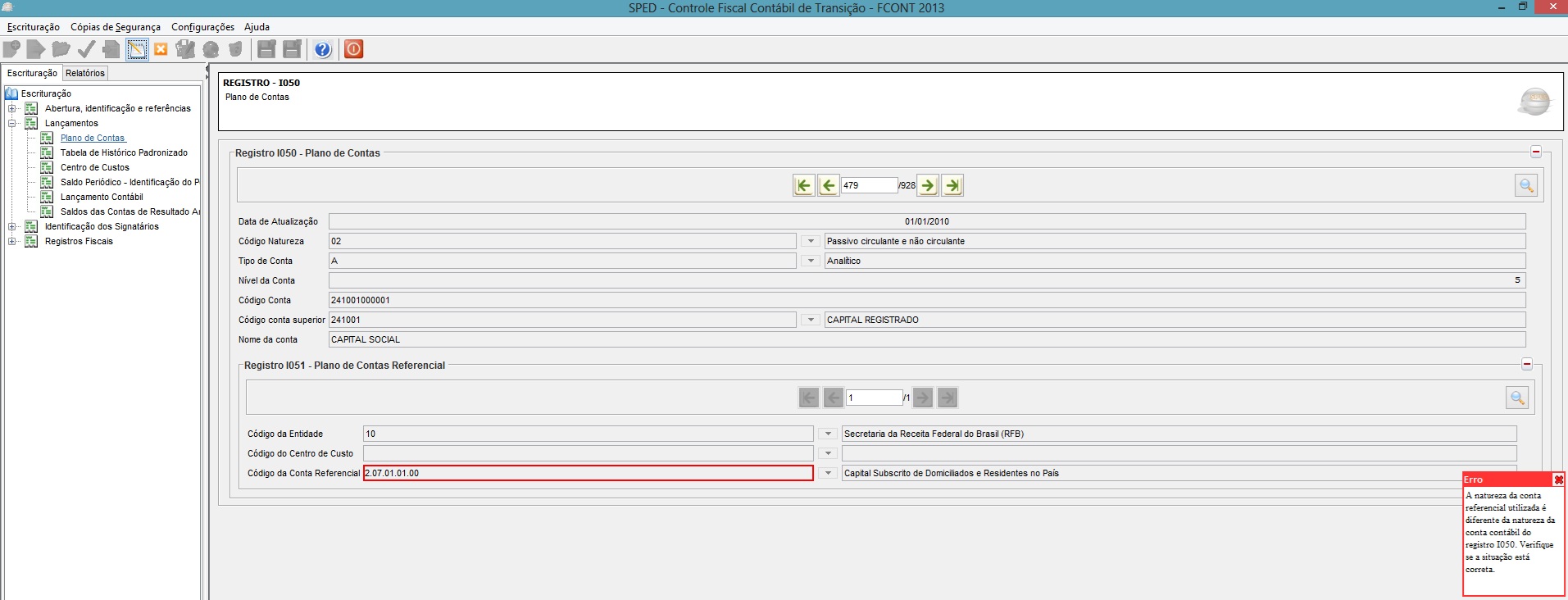

AdvertĂȘncia no registro I050, como proceder?

Acesse a advertĂȘncia no validador e localize a conta do seu plano de contas. Ex.: 241001000001

Acesse o plano de contas da Sefaz e identifique a natureza da conta, conforme tela abaixo:

Acesse o mĂłdulo da Escrita Fiscal e conforme tela abaixo, altere a natureza da conta que neste caso Ă© o Capital Social, para 03.

Erro no Registro I050, como proceder?

- Causa: NĂŁo foi mapeada uma conta referencial para conta contĂĄbil que apresenta movimento.

-

Solução: Mapear a conta indicada com conta referencial adequada para a situação (Conta referencial do Plano de Contas Referenciais da RFB, versão 3.0)

Erro no Registro I051, como proceder?

-

Causa: Contas do plano referencial que foram alteradas/extintas do plano de contas estĂŁo ainda mapeadas para alguma conta contĂĄbil.

No SPED FCONT 2010 o plano de contas usado era o SRF 1.0, agora no SPED FCONT 2011 (Ano calendĂĄrio 2010) Ă© utilizado o plano de contas SRF 3.0.

-

Solução: Deve trocar estas contas por contas do novo plano de contas referenciais (SRF 3.0). Existe arquivo disponĂvel na pasta do validador do SPED FCONT 2011 (Nome do arquivo: contasref-SRF3.0.txt).

Por exemplo:

- A conta 2.07.04.01.00 foi alterada; Antes era AnalĂtica e no novo plano de contas Ă© sintĂ©tica, ou seja, agora possui contas "filhas".

- Solução: deve mapear a conta contĂĄbil para uma conta analĂtica abaixo dela:

- 2.07.04.01.00;Reservas de Capital;28122007;;S;2.07.04;4;3;A

- 2.07.04.01.01;Ăgio na EmissĂŁo de AçÔes;01012010;;A;2.07.04;4;3;A

- 2.07.04.01.02;Alienação de Partes Beneficiårias e BÎnus de Subscrição;01012010;;A;2.07.04;4;3;A

- 2.07.04.01.03;PrĂȘmio Recebido na EmissĂŁo de DebĂȘntures;01012010;;A;2.07.04;4;3;F

- 2.07.04.01.04;DoaçÔes e SubvençÔes para Investimentos;01012010;;A;2.07.04;4;3;F

VigĂȘncias de contas no Registro I051, como proceder?

-

No arquivo TXT existe o campo de inĂcio e tĂ©rmino da vigĂȘncia, que deve ser verificado pelos contadores no sentido de usar ou nĂŁo determinadas contas.

Exemplo:

A informação em destaque Ă©: InĂcio e TĂ©rmino da VigĂȘncia, respectivamente.

Erro no Registro I150, como proceder?

-

Causa: Por algum motivo nĂŁo foi gerado o registro M030, provavelmente a conta de resultado informada nĂŁo apresentou fechamento dentro do perĂodo de exportação.

-

Solução: Averiguar a conta contĂĄbil de resultado, o valor apurado e se a mesma possui fechamento da contabilidade dentro do perĂodo de exportação.

Erro no Registro I155, como proceder?

-

Causa: Conta não foi exportada para o arquivo e possui movimentação. Provavelmente a conta foi criada depois de 31/12/2010.

-

Solução: Verificar a data de criação (cadastro) desta conta e indicar data limite na tela de exportação para esta data ou posterior.

Erro de conta nĂŁo encontrada ou com data de alteração incompatĂvel, como proceder?

- Verificar a data de alteração de conta no plano de contas.

- Solução: Instalar pacote FCONT ou Alterar a data dentro do validador.

Erro no Registro I200, como proceder?

-

Causa: Foram feitos expurgos que precisam ter seus valores fechados com lançamentos do tipo EF.

-

Solução: Deve ser feito lançamento do tipo EF dentro do validador da receita federal, através do acesso da aba escrituração, opção lançamentos, sub-opção Lançamento Contåbil.

Exemplo:

Erro no Registro M025, como proceder?

- Causa: Este registro informa os saldos iniciais das contas contåbeis, não sendo gerado na exportação. Deve ser recuperado dentro do validador.

-

Solução: Dentro do validador, após importar arquivo gerado pelo DEALERNET, deve acessar o menu Escrituração e, para o caso de não ter a declaração do FCONT do ano anterior, escolher a opção Replicar saldos iniciais. Caso possua a declaração anterior deve escolher a opção Recuperar saldos e indicar local do arquivo FCONT do ano anterior.

O programa FCONT requer informaçÔes consolidadas, pois impactarĂĄ nas informaçÔes da DIPJ (Declaração de InformaçÔes EconĂŽmico-fiscais da Pessoa JurĂdica). Partindo deste princĂpio, como proceder com empresas que possuem essas informaçÔes em servidores distintos?

-

O FCONT nĂŁo exige lançamentos ou razĂŁo das contas contĂĄbeis e nem saldo mĂȘs a mĂȘs, sĂł exige os saldos anuais. Se o saldo apurado jĂĄ estiver sido digitado, na contabilidade no mĂȘs de dezembro de 2010, nĂŁo hĂĄ a necessidade de junção de arquivo ou base, pois a solução jĂĄ atende. Em outras palavras jĂĄ tem no final do ano informação consolidada dos saldos de todas as empresas.

Como proceder com empresas pertencentes ao mesmo grupo, porém com filiais que utilizam sistemas distintos?

-

Quando é feita a instalação do sistema no meio do ANO jå é digitado o saldo inicial referente ao saldo final apurado no sistema anterior, compondo assim o balancete anual.

Maiores informaçÔes acesse a documentação SPED FCONT.

Como proceder quando ocorrer advertĂȘncias de diferença de natureza?

- O erro acontece por que a natureza da conta referencial associada estĂĄ diferente da conta contĂĄbil associada.

-

Esta associação da natureza da conta pode ser feita na tela de mapeamento, na parte superior, especificamente na tabela ao lado da tabela de Natureza de Contas, conforme abaixo:

- Na tabela da esquerda sĂŁo exibidos os valores que podem ser usados.

-

Na tabela da direita pode aumentar o nĂvel de detalhamento e associar contas a naturezas especĂficas, conforme necessĂĄrio. Pode associar o grupo todo ou grupos especĂficos, como acima, ficando ao seu critĂ©rio.

- Verifique a Nota TĂ©cnica e saiba como proceder diante da advertĂȘncia do registro I050:

SPED ECF

Recuperação de ECD Sem Mapeamento para o Plano Referencial

-

Para que não seja necessårio digitar todo o mapeamento para o plano referencial na ECF, no caso de recuperação de dados da ECD sem o respectivo mapeamento, pode ser seguido o procedimento abaixo:

1) Importar a ECF.

2) Recuperar ECD, marcando a opção "Utilizar os dados recuperados da ECD para preenchimento do balanço e/ou DRE". Com essa opção marcada, o programa da ECF copiarå as informaçÔes para o bloco J e K, mas não calcularå o balanço patrimonial e a DRE, pois não existe mapeamento. Os dados dos registros K155 e K355 estarão de acordo com a ECD.

3) Importar somente o bloco J da ECF com o mapeamento correto. O programa da ECF incluirĂĄ o mapeamento nos registros K155 e K355 e, consequentemente, calcularĂĄ o balanço patrimonial e a DRE utilizando os saldos da ECD e o mapeamento da ECF.Recuperação de ECD Com Encerramento do ExercĂcio Diferente dos Encerramentos da ECF

-

Os encerramentos do exercĂcio na ECF seguem o perĂodo de apuração do tributo. Por exemplo, se a empresa Ă© do lucro presumido, os encerramentos do exercĂcio da ECF serĂŁo trimestrais.

Caso a ECD recuperada tenha encerramento diferente (por exemplo, a ECD recuperada tenha apenas um encerramento anual), no momento da validação no programa da ECF, poderĂĄ aparecer uma mensagem de advertĂȘncia, com o valor da diferença entre os saldos finais credores e os saldos iniciais credores. Nesse caso, a pessoa jurĂdica poderĂĄ ajustar os saldos por meio de alteração no registro K155 (alteração de saldo de uma ou mais contas).

TambĂ©m hĂĄ a opção de criar uma nova conta do plano de contas da pessoa jurĂdica (J050) para fazer o ajuste. Contudo, neste caso, tambĂ©m serĂĄ necessĂĄrio fazer o mapeamento dessa conta para o plano de contas referencial (J051).Registro do PrejuĂzo Fiscal do PerĂodo na Pate B do e-Lalur

-

Quando ocorrer um prejuĂzo fiscal no perĂodo (Registro M300), o procedimento a seguir Ă©:

- Criar uma conta de PrejuĂzos Fiscais de PerĂodos Anteriores no registro M010. - Registrar o saldo do prejuĂzo fiscal do perĂodo no registro M410 (Colocar o indicador de lançamento como âPFâ â PrejuĂzo do PerĂodo).

Observação: Se houver compensação de prejuĂzos fiscais em perĂodos posteriores, deve ser utilizada essa conta criada na parte B para compensação no registro M300 (Linhas de cĂłdigo 173 e 174 do M300), com tipo de relacionamento â1â (com conta da parte B).Registro da Base de CĂĄlculo Negativa da CSLL do PerĂodo na Pate B do e-Lacs

-

Quando ocorrer uma base de cĂĄlculo negativa no perĂodo (Registro M350), o procedimento a seguir Ă©:

- Criar uma conta de Base de CĂĄlculo Negativa de PerĂodos Anteriores no registro M010. - Registrar o saldo do prejuĂzo fiscal do perĂodo no registro M410 (Colocar o indicador de lançamento como âBCâ â Base de CĂĄlculo Negativa da CSLL).

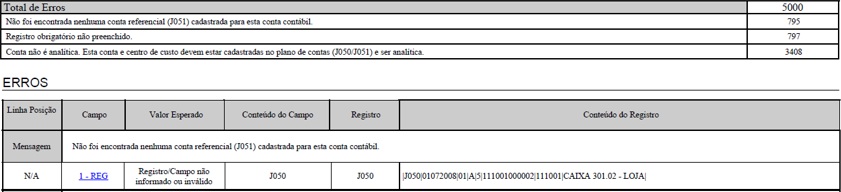

Observação: Se houver compensação de base de cĂĄlculo negativa da CSLL em perĂodos posteriores, deve ser utilizada essa conta criada na parte B para compensação no registro M350 (Linhas de cĂłdigo 173 e 174 do M350), com tipo de relacionamento â1â (com conta da parte B).Erro no registro J050 e J051

-

O que fazer quando for processado o PVA sem o Plano de Contas mapeado?

- Se for lucro Real, importe dentro do PVA o arquivo assinado do ECD, caso seja lucro Presumido, terĂĄ que mapear o plano de contas no mĂłdulo escrita fiscal, antes de gerar o arquivo.

Erro no registro M410

-

O prejuĂzo Fiscal apĂłs as compensaçÔes do perĂodo deve ser igual ao valor registrado na conta referente ao prejuĂzo fiscal do prĂłprio perĂodo na parte B do e-LALUR.

SPED FISCAL

As notas fiscais de telecomunicação estão sendo informadas como se fosse de comunicação, o que deve ser feito?

-

Na janela onde gera o arquivo, clique na aba Dados Complementares e informe a Natureza de Operação utilizada para lançamento da nota fiscal de telecomunicação.

Qual configuração deve-se efetuar para gerar o registro 1600: Total das operaçÔes com cartão de crédito e/ou débito?

-

Acesse o menu Tabelas\Tipos de Documentos, selecione um tipo de documento de "cartão de crédito/débito" e no campo SPED selecione o Tipo de Cartão (Crédito ou Débito) e o código do cliente associado ao cartão, na opção ADM do Cartão.

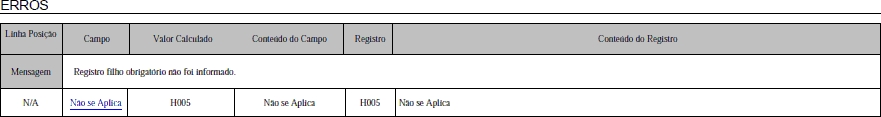

Como corrigir o erro âRegistro filho obrigatĂłrio nĂŁo foi informado.â referente ao registro H005?

-

Este erro ocorre por ser obrigatĂłrio o envio do InventĂĄrio no mĂȘs da declaração. Sendo assim, antes de gerar o arquivo acessar a aba INVENTĂRIO, marcar os devidos estoques, informar as contas contĂĄbeis dos mesmos (pode ser uma conta sintĂ©tica que englobe todo o estoque) e a data a ser considerada.

No site da Receita não existe a tabela de códigos de apuração do SPED para o meu estado, qual código devo utilizar?

-

Neste caso devem ser utilizados os cĂłdigos genĂ©ricos de apuração, esses devem sempre ser preenchidos como CĂłdigo de OcorrĂȘncia (8 DĂgitos). Seguem abaixo:

- Alterar o "XX" para a sigla da UF.

| CĂDIGO | DESCRIĂĂO |

|---|---|

| XX009999 | Outros débitos para ajuste de apuração ICMS para a UF XX |

| XX109999 | Outros débitos para ajuste de apuração ICMS ST para a UF XX |

| XX019999 | Estorno de créditos para ajuste de apuração ICMS para a UF XX |

| XX119999 | Estorno de créditos para ajuste de apuração ICMS ST para a UF XX |

| XX029999 | Outros créditos para ajuste de apuração ICMS para a UF XX |

| XX129999 | Outros créditos para ajuste de apuração ICMS ST para a UF XX |

| XX039999 | Estorno de débitos para ajuste de apuração ICMS para a UF XX |

| XX139999 | Estorno de débitos para ajuste de apuração ICMS ST para a UF XX |

| XX049999 | DeduçÔes do imposto apurado na apuração ICMS para a UF XX |

| XX149999 | DeduçÔes do imposto apurado na apuração ICMS ST para a UF XX |

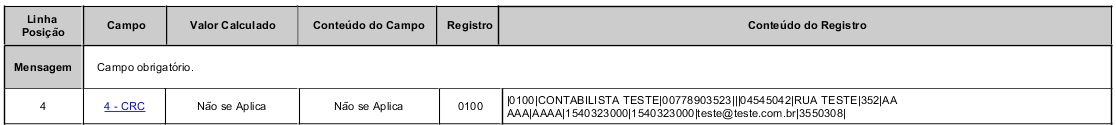

Como corrigir o erro âCampo obrigatĂłrioâ referente ao CRC?

- Acesse o mĂłdulo Segurança do Sistema, opção Cadastros/ParĂąmetros e ajuste o parĂąmetro "NĂMERO CRC-CONSELHO REGIONAL DE CONTABILIDADE".

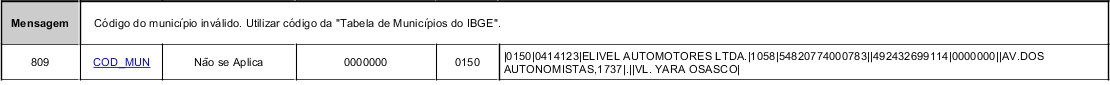

Como corrigir o erro âCĂłdigo do municĂpio invĂĄlido. Informar cĂłdigo da Tabela de municĂpios do IBGEâ?

-

Acesse o cadastro do cliente visĂvel na mensagem do erro e verifique se os campos Cidade e UF estĂŁo corretos, alĂ©m de alterar e gravar o cadastro do mesmo. Verifique na opção Tabelas / MunicĂpio se o campo Cod. IBGE NFe estĂĄ informado e correto.

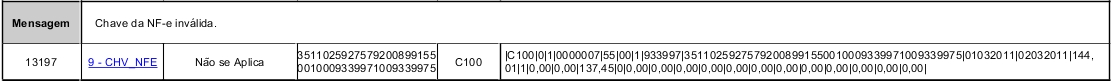

Como corrigir o erro âChave da NF-e invĂĄlidaâ?

- Entre em contato com a nossa Equipe NF-e preferencialmente via Chat para que a(s) nota(s) seja(m) reprocessada(s).

Como corrigir o erro "Inscrição Estadual invålida"?

- Acessar o cadastro do cliente visĂvel no erro e ajustar a Inscrição Estadual do mesmo.

Como corrigir o erro "CĂłdigo do paĂs invĂĄlido. Utilizar cĂłdigo da Tabela de PaĂses"?

-

Acessar o cadastro do cliente visĂvel no erro e verificar se a nacionalidade do mesmo estĂĄ correta. Caso seja mesmo estrangeiro, acessar a opção Administração de Estoque / Tabelas / Nacionalidade e verificar se o CĂłdigo SPED estĂĄ informado e correto, baseando-se na lista de cĂłdigos disponĂvel no site Tabela de CĂłdigos.

Como corrigir o erro "CFOP invĂĄlido. Utilizar CFOP com primeiro caractere = 5."?

-

Alterar o parĂąmetro "TOTALIZAR CUPOM POR CFOP NO REG. DE SAĂDAS (S/N)?" para SIM, verificar se os parĂąmetros "CFO DE MAPA RESUMO PARA SERVICOS", "CFO DE MAPA RESUMO P/ PROD. C/ SUBST. TRIB.", "CFO DE MAPA RESUMO PARA PROD. TRIBUTADOS" estĂŁo preenchidos e reescriturar o perĂodo pelo mĂłdulo UtilitĂĄrios, opção Escrituração, indicando o perĂodo, marcando SaĂda e informando a SĂ©rie do ECF (Exemplo: 1).

Como corrigir o erro "Campo obrigatĂłrio para contribuintes domiciliados no Brasil" para CNPJ ou CPF?

- Acessar o cadastro do cliente visĂvel no erro e ajustar o CNPJ ou CPF do mesmo.

Como corrigir o erro "O nĂșmero do documento informando na chave da NF-e nĂŁo confere com o nĂșmero do documento informado no documento fiscal."?

-

Observe no conteĂșdo do registro o campo que vem apĂłs os caracteres |C100|, se for um ZERO identifique o nĂșmero da nota fiscal no OITAVO campo (No caso acima 68097). Acesse no mĂłdulo Administração de Estoque/Movimento/Nota Fiscal de Entrada, altere a nota e logo apĂłs, deve-se corrigir a chave informada durante o cadastro da nota. Se o SEGUNDO caractere for UM, entre em contato com a nossa Equipe NF-e para que a nota seja reprocessada.

Como corrigir o erro "Tamanho do campo invĂĄlido" referente Ă CHAVE NF-e (CHV_NFE)?

-

Observe no conteĂșdo do registro o campo que vem apĂłs os caracteres |C100|. Se for um ZERO identificar o nĂșmero da nota fiscal no OITAVO campo (No caso acima 000010991). Acesse no mĂłdulo Administração de Estoque/Movimento/Nota Fiscal de Entrada, altere a nota e logo apĂłs, deve-se corrigir a chave informada durante o cadastro da nota. Se o SEGUNDO caractere for UM, entre em contato com a nossa Equipe NF-e para que a nota seja reprocessada.

Como corrigir o erro "O código da unidade de medida deverå ser diferente de sua descrição."?

-

Acesse o módulo Administração de Estoque, opção Tabelas/Unidades e altere a descrição da unidade de medida com erro (no caso acima a unidade é a PC) para uma diferente do seu código.

Como corrigir o erro no registro 0300 do SPED FISCAL?

-

Acesse o mĂłdulo Escrita Fiscal, opção Cadastros\CIAP e atualize as informaçÔes dos campos Conta AnalĂtica e Centro de Custo. Desta forma, evitando erro no SPED.

Como corrigir o ERRO 2268 do SPED FISCAL â O modelo da chave da NF-e nĂŁo confere com o modelo do documento?

Solução:

-

A nota questionada é um conhecimento frete, e o CFOP da mesma deve estå marcada como FRETE. Com isso quando for exportar o arquivo o geração do SPED irå identificar essa nota como conhecimento de frete e irå gerar o registro D100 (conhecimentos de frete).

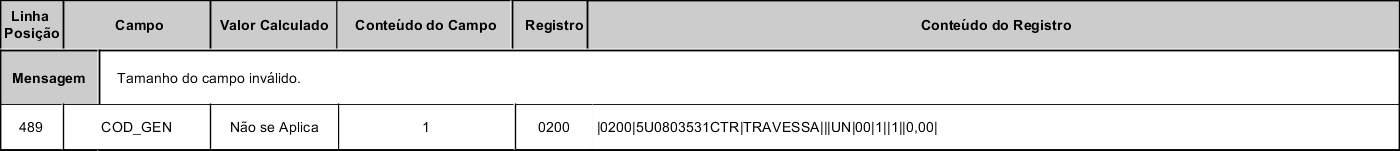

BLOCO 0

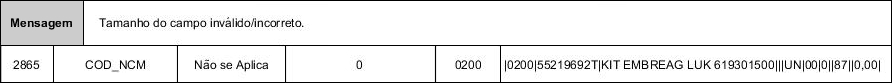

Como corrigir o erro "Tamanho do campo invĂĄlido" no campo COD_GEN do registro 0200?

Acesse o cadastro do item identificado pelo segundo campo, neste caso: 5U0803531CTR e averigue o campo NCM e NBM.

Como corrigir o erro "CĂłdigo do item invĂĄlido. Informar cĂłdigo no 'Registro 0200' antes de utilizĂĄ-lo"?

Este erro acontece, pois fechamento de cupons do perĂodo deste item nĂŁo estava escriturado.

Deve ser feito processo de reescriturar o perĂodo pelo mĂłdulo UtilitĂĄrios, opção Escrituração, indicando o perĂodo, marcando SaĂda e informando a SĂ©rie do ECF (Conforme tela no exemplo).

BLOCO C

Erros nos Registros C170 e C190, como proceder?

- Para correção do erro "CST_ICMS - ConteĂșdo de Campo invĂĄlido", acesse a famĂlia do veĂculo e preencha o campo "ProcedĂȘncia".

SPED PIS/COFINS

A devolução de compra esta marcada na natureza para levar as informaçÔes para o SPED PIS/COFINS, porém não estão sendo geradas no arquivo de validação. Como proceder?

-

As notas de devolução de compra, conforme orientação da Receita, não aumenta a base de cålculo. São exportadas para o arquivo, apenas de maneira informativa.

-

As devoluçÔes de compra produzem efeito na apuração, atravĂ©s de anulação ou estorno de credito. Anulação quando dentro do perĂodo (eliminando o credito da compra). Estorno quando fora do perĂodo (estornado o crĂ©dito devolvido e jĂĄ apropriado no mĂȘs anterior). Quando as apuraçÔes sĂŁo geradas pelo Dealernet (marcando o botĂŁo "gerar apuraçÔes" na aba Dados complementares II, na tela de geração do SPED) essas anulaçÔes e estornos sĂŁo realizadas de forma automĂĄtica. Caso contrĂĄrio deverĂĄ informar os estornos de crĂ©dito, conforme orientaçÔes do Guia PrĂĄtico.

Como informar as operaçÔes de SCP cuja sócia ostensiva seja obrigada à EFD PIS COFINS?

-

A empresa deverå informar todos os documentos, seja de sócia ostensiva, seja da SCP. O PVA irå validar ou apurar a contribuição e os créditos como se fossem da sócia ostensiva. A sócia ostensiva deverå então proceder ajustes no bloco M, de forma manual ou através de seus sistemas, para segregar o valor das contribuiçÔes e dos créditos de cada SCP, conforme procedimentos abaixo:

- Procedimento 1 â Destaque dos valores referentes Ă (s) SCP:

Primeiramente, deve ser reduzido dos valores totais de débitos (M210/M610) e créditos (M100/M500) apurados de forma consolidada na empresa, sócia ostensiva, os valores referentes a cada SCP. Para tanto, informar o valor do crédito (em M100, campo 10 e gerando um registro de ajuste de redução em M110 para cada SCP) e o valor do débito (em M210, campo 10 e gerando um registro de ajuste de redução em M220 para cada SCP), segregando assim os valores referentes à sócia ostensiva, dos valores referentes à (s) SCP.

- Procedimento 2 â Registros dos valores referentes Ă (s) SCP:

Em seguida, gerar novos registros M210/M610 (ContribuiçÔes) para a demonstração dos crĂ©ditos e dĂ©bitos apurados no perĂodo, de cada SCP da qual seja sĂłcia ostensiva, com os cĂłdigos especĂficos de contribuição de SCP (71 ou 72).

- Para identificação das SCPs poderão ser utilizados os registros de conta contåbil informados em 0500.

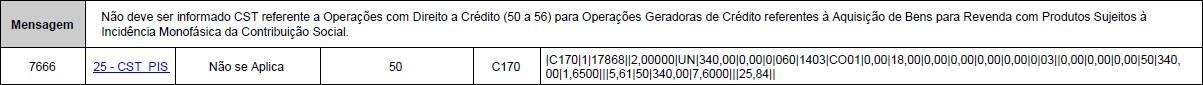

Caso ocorra aviso na validação do SPED PIS/COFINS, conforme a seguinte mensagem: "NĂŁo deve ser informado CST referente a OperaçÔes com direito a crĂ©dito (50 a 56) para OperaçÔes Geradoras de CrĂ©dito referentes Ă aquisição de Bens para revenda com produtos sujeitos a incidĂȘncia monofĂĄsica da contribuição social". Como proceder?

- Este Ă© um AVISO, nĂŁo impede o envio do SPED PIS/COFINS.

- No entanto deve exibir os detalhes do aviso e verificar qual o produto que estĂĄ sendo indicado como MONOFĂSICO e estĂĄ tomando crĂ©dito.

-

O produto Ă© indicado como monofĂĄsico de acordo com tabelas da receita federal do Brasil, especificamente tabela 4.3.10. Link: http://www1.receita.fazenda.gov.br/sistemas/efd-pis-cofins/tabela-codigos/tabelas-de-codigos.htm

-

Caso constate que realmente existe erro deverå ajustar o cadastro do produto e em seguida aplicar utilitårio (Atualizar PIS/COFINS Monofåsico) na correção da nota emitida vinculada.

Ao exportar arquivo estĂĄ ocorrendo erro no campo cĂłdigo do PaĂs. Como proceder?

- Erro ocorre, pois nĂŁo foi cadastrado cĂłdigo do SPED no PaĂs do Cliente/Fornecedor.

-

Clique no campo em destaque (em azul) para abrir o registro dentro do validador. Ao abrir o registro identificarĂĄ qual o nome do Cliente/Fornecedor com problema. Acesse o Dealernet e verifique no cadastro do cliente qual o paĂs do mesmo.

- Feito isto acesse o módulo Administração de Estoque, menu tabelas opção Nacionalidade.

-

DeverĂĄ preencher o cĂłdigo do SPED de acordo com tabela da receita encontrada em: http://www.sped.fazenda.gov.br/spedtabelas/AppConsulta/publico/aspx/ConsultaTabelasExternas.aspx?CodSistema=SpedPisCofins

Como exportar o SPED PIS/COFINS?

- Verifique a Nota TĂ©cnica.

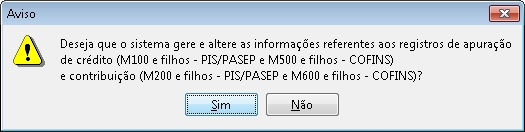

Como gerar apuração do SPED PIS/COFINS?

- 1. No Programa Validador do Sped PIS/Cofins, clique em "Gerar ApuraçÔes";

- 2. Clique "Sim" para que o sistema confirme as alteraçÔes a serem efetuadas pelo validador;

- 3. Validador gerando apuração;

- 4. Fim da geração dos registros da apuração pelo validador.

Qual Código da Situação Tributåria (CSTs) deve utilizar?

- Deve consultar a legislação tributåria PIS/COFINS, bem como fazer consultas no sentido de identificar qual CST se aplica em cada situação.

-

As Tabelas de CĂłdigo da Situação TributĂĄria estĂŁo disponĂveis no site: Tabela de CĂłdigos.

Porque devo configurar a incidĂȘncia de PIS/COFINS na Natureza de Operação?

-

Esta configuração serve para que os valores de PIS/COFINS sejam corretamente apurados pela Exportação, que tende a futuramente substituir a apresentação da DACON.

-

Vale ressaltar que a configuração de CSTs implica em uma correta emissão das Notas Fiscais. Ao emitir notas, as mesmas são armazenadas no banco de dados da Sefaz do seu estado e as informaçÔes de tributação das Notas Fiscais poderão ser posteriormente confrontadas com as informaçÔes apresentadas na Exportação SPED PIS/COFINS.

Porque devo configurar a incidĂȘncia de PIS/COFINS no Plano de Contas Gerenciais?

-

A configuração de incidĂȘncia de PIS/COFINS sobre contas gerenciais devem ser feitas para fins de apuração de valores nĂŁo vinculados a documentos fiscais.

Como irei apresentar as informaçÔes de PIS/COFINS centralizadas, por Matriz, para a Receita Federal?

-

As informaçÔes de PIS/COFINS devem ser apresentadas de forma consolidada para a RFB, ou seja, por Matriz. Para solucionar a necessidade de unir as informaçÔes geradas em cada Loja (Matriz e suas filiais) desenvolvemos o Centralizador PIS/COFINS. Depois de validar os arquivos individualmente, por cada Loja, deve seguir as orientaçÔes da documentação: SPED PIS/COFINS (EFD - Escrituração Fiscal Digital).

Como valido o arquivo do SPED PIS/COFINS?

- Deve baixar e instalar o validador da Receita Federal do Brasil no site: Sped Fiscal Pis/Cofins Multiplataforma.

Para que serve o registro 0111, que preenche a tela da Exportação?

-

Este registro Ă© utilizado para fins de rateio de crĂ©ditos que possuem vinculo com mais de um tipo de REGIME (CUMULATIVO e NĂO CUMULATIVO) ou mais de um tipo de RECEITA (tributada e nĂŁo tributada).

Como posso configurar as incidĂȘncias de forma mais fĂĄcil?

-

Mapeando os tipos de operaçÔes, separando-as em classe: Compras, Vendas, DevoluçÔes de Compras, DevoluçÔes de Vendas, TransferĂȘncias: Retornos e Remessas, ComissĂ”es.

Qual indicador de incidĂȘncia deve utilizar?

-

A partir do CST a incidĂȘncia de PIS/COFINS jĂĄ serĂĄ automaticamente configurada, pois o CST indica quais operaçÔes gerarĂŁo crĂ©dito (Creditar), quais serĂŁo tributadas (Aumentar), quais serĂŁo exclusĂ”es (Subtrair) e quais serĂŁo sem incidĂȘncia de imposto (NĂŁo Incidir).

Como saber qual regime estĂĄ vinculado a uma receita?

- No ramo de concessionĂĄrias, apenas as receitas de vendas de veĂculos USADOS sĂŁo vinculadas ao regime cumulativo.

Como posso me creditar dos valores que sejam vinculados a mais de um tipo de regime (cumulativo e nĂŁo cumulativo)?

-

Quanto aos créditos sobre as contas de energia elétrica ou quaisquer outros que sejam vinculados aos dois regimes, por serem de uso comum, estes devem sofrer a aplicação do rateio proporcional (baseado nos valores informados na tela da exportação) para calcular quanto do valor total poderå ser creditado.

O Código de Situação Tributåria (CST) não estå batendo com o CFOP - Código Fiscal de OperaçÔes e PrestaçÔes. Como por exemplo: Lùmpada com o CST 060 o CFOP deveria ser 5403, mas estå saindo 5102.

-

Isso ocorre quando o cadastro do produto não estå marcado como substituição tributåria ou caso o CFO de ST esteja configurado incorretamente na natureza.

- Altere os CFOS da Natureza de Operação através do botão CFO informando os respectivos CFOs corretos.

- Em seguida, acesse o Sistema UtilitĂĄrios e reprocesse o CFOP.

BLOCO 0

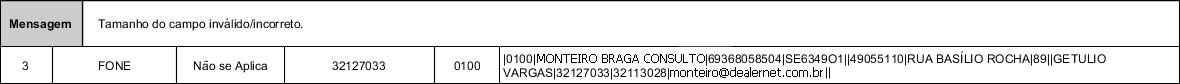

Erros no Registro 0100, como proceder?

- Configure os seguintes parùmetros no módulo Segurança.

- BAIRRO DO CONTABILISTA

- CEP DO CONTABILISTA

- CĂDIGO IDENTIFICAĂĂO DO CONTABILISTA (CNPJ/CPF)

- COMPLEMENTO ENDEREĂO DO CONTABILISTA

- E-MAIL DO CONTABILISTA

- FAX DO CONTABILISTA (O fax deve ser cadastrado no formato DDNNNNNNNN com tamanho fixo de 10 caracteres)

- LOGRADOURO DO CONTABILISTA

- NOME OU RAZĂO SOCIAL DO CONTABILISTA

- NĂMERO CRC-CONSELHO REGIONAL DE CONTABILIDADE

- NĂMERO ENDEREĂO DO CONTABILISTA

- TELEFONE DO CONTABILISTA (O telefone deve ser cadastrado no formato DDNNNNNNNN com tamanho fixo de 10 caracteres)

- TIPO IDENTIF. DO CONTABILISTA (2-CNPJ; 3-CPF)

- UF DO CONTABILISTA

- CĂDIGO DO MUNICĂPIO CONFORME TABELA IBGE (preencher com o cĂłdigo IBGE NF-e configurado na tabela de MunicĂpios)

Erros no Registro 0140, como proceder?

- Configure os seguintes parùmetros no módulo Segurança:

- CNPJ

- INSCRIĂĂO ESTADUAL

- RAZĂO SOCIAL

- INCRIĂĂO MUNICIPAL

- UF

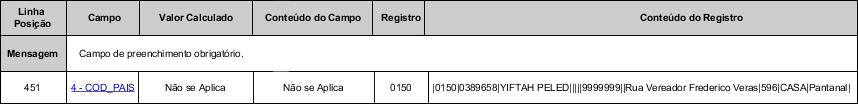

Erros no Registro 0150, como proceder?

-

Para corrigir erro de CĂłdigo de PaĂs, configure no mĂłdulo Estoque de Peças\Tabelas\Nacionalidade, o cĂłdigo do PaĂs conforme a tabela CĂłdigo de PaĂses.

Erros no Registro 0200, como proceder?

-

Para corrigir o erro COD_NCM identifique o cĂłdigo do item no que neste caso Ă© "55219692T" e configure o CĂłdigo NCM no cadastro do Item.

BLOCO A

O campo possui um valor diferente de seus valores vĂĄlidos, como proceder?

-

Solução: Este erro se deve ao lançamento de Nota de Entrada de Energia ElĂ©trica como SERVIĂO, para correção a mesma deve ser lançada como PRODUTO.

BLOCO C

Erros no Registro C100, como proceder?

-

Verificar neste caso se não existe na NF de entrada relacionada o mesmo item lançado mais de uma vez, com tributação diferente.

-

Neste caso acima a NF possuĂa o mesmo item lançado duas vezes, com tributaçÔes diferentes.

-

Solução: Corrigida a NF de entrada para considerar a tributação corretamente.

Erros no Registro C170, como proceder?

-

Para corrigir o erro de CST_PIS ou CST_COFINS altere na Natureza de Operação da nota fiscal a tributação de PIS/COFINS.

Erros no Registro C180, como proceder?

-

Para corrigir o erro COD_NCM identifique o cĂłdigo do item no que neste caso Ă© â027â e configure o CĂłdigo NCM no cadastro do Item.

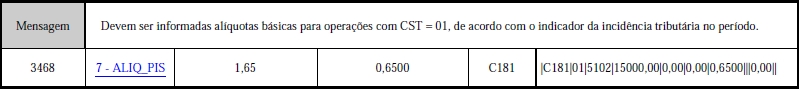

Erros no Registro C181, como proceder?

"Devem ser informadas alĂquotas bĂĄsicas para operaçÔes com CST = 01, de acordo com o indicador da incidĂȘncia tributĂĄria no perĂodo."

-

Foi escolhida tributação exclusivamente Não Cumulativa no registro 0111 (na hora de gerar o arquivo), existindo operação sujeita ao regime cumulativo (venda de usados). Deve ser escolhido regime de acordo com operaçÔes da empresa.

Erros no Registro C185, como proceder?

-

Para corrigir o erro de CST_PIS ou CST_COFINS altere na Natureza de Operação da nota fiscal a tributação de PIS/COFINS.

Erros no Registro C190, como proceder?

- Para corrigir o erro acima o usuårio deve identificar a Natureza de Operação que estå com a tributação de PIS/COFINS errada, inferior a 50 e corrigir.

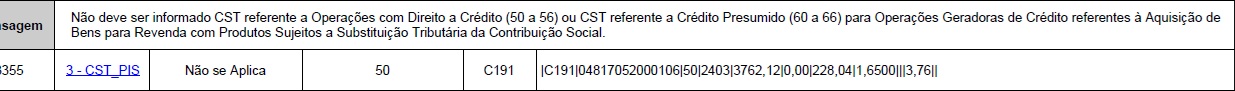

Erros no Registro C191, como proceder?

- Os CST's de 01 a 49 se referem a notas de saĂda.

Toda vez em que o aviso do Registro C191 aparecer, o que significa?

- Se refere a cadastro de produto errado, fazendo crédito sobre produtos que são monofåsicos.

- E como a receita averigua isto? TABELA 4.3.10.

No Registro C190, nĂŁo deve ser informado CST referente a OperaçÔes com Direito a CrĂ©dito (50 a 56) para operaçÔes cujo participante Ă© pessoa fĂsica.

- O erro ocorreu porque foi emitida nota de devolução de venda com o CFPO 1.102, verifique o quarto campo do registro C191 e C195, Ă© o nĂșmero do CFOP.

- O CFOP 1.102 é COMPRA P/COMERCIALIZACAO e não devolução de venda.

- O CFOP correto deveria ser:

- 1.200 DEVOLUCAO DE VENDAS / ANUL VALORES

- 1.201 DEVOL VENDA DE PRODUCAO PROPRIA

- 1.202 DEVOL VENDA MERC ADQUIRIDA DE 3OS

- 1.203 DEVOL VENDA PROD.PROPRIA P/Z.FRANCA

- 1.204 DEVOL VENDA MERC ADQ 3os P/Z.FRANCA

- 1.410 DEV VENDA PRODUCAO PROPRIA SUB.TRIB

- 1.411 DEV VENDA MERC ADQU 3OS SUB.TRIB

- 1.553 DEV VENDA BEM DO ATIVO IMOBILIZADO

- O CFOP correto deveria ser:

BLOCO F

Erros no Registro F100, como proceder?

-

Para corrigir o erro no campo IND_OPER configure a tributação de PIS/ COFINS nas contas gerenciais, no exemplo a conta gerencial é a "25004".

-

Para corrigir o erro de CĂłdigo do Participante obrigatĂłrio no registro F100, configure o Cliente/Fornecedor nos lançamentos avulsos (TĂtulos, ObrigaçÔes e Lançamentos no caixa). Se nos lançamentos o campo de beneficiĂĄrio estiver desabilitado, marque a opção Recebe BeneficiĂĄrio na Conta Gerencial.

Como Configurar Outras Receitas (Receitas Avulsas) no SPED PIS/COFINS?

-

As receitas avulsas, aquelas que sĂŁo recebidas sem a emissĂŁo de nota fiscal, sĂŁo configurĂĄveis atravĂ©s das parametrizaçÔes das contas gerenciais e tipos de crĂ©dito/dĂ©bito, conforme documentação disponĂvel.

- Consulte nosso Guia PrĂĄtico SPED PIS/COFINS.

Importante: As receitas avulsas podem ainda ser adicionadas diretamente no validador, para o caso de receitas nĂŁo registradas nos mĂłdulos CONTAS A PAGAR, CONTAS A RECEBER e CONTROLE BANCĂRIO.

Erros no registro F600 estou tendo geração de valores de retenção de forma equivocada. Como proceder?

- Ă possĂvel que tenha configurado de maneira equivocada, os parĂąmetros usados na geração da retenção. SĂŁo eles:

âCRĂDITO/DĂBITO P/ PIS RETIDO DE NOTAS DE SAĂDAâ

âCRĂDITO/DĂBITO P/ COFINS RETIDO DE NOTAS DE SAĂDAâ

Bloco H

Por que não posso gerar os estoques de Peças e Garantia de forma que fiquem em linhas separadas no Sped Fiscal?

No layout do SPED, referente ao registro H010 (inventårio), os campos REG, COD_ITEM, IND_PROP, COD_PART e etc, são campos chaves, ou seja, não pode haver mais de um registro com os mesmos valores dentro do arquivo do SPED pois caso tenha, no momento da validação, acontecerå erro pois o validador não aceita.

BLOCO M

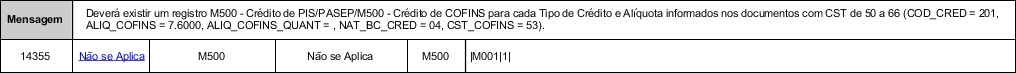

Erros no registro M100, M200, M500 e M600, como proceder?

- M100:

- M200:

- M500:

- M600:

- Para corrigir os erros nos registros M100, M200, M500 e M600, clique no botĂŁo âGerar ApuraçÔesâ.

No registro M100(PIS)/M500(COFINS) os valores com CST 53 estĂŁo indo nos tipos de crĂ©dito 101 e 201. Exemplo (Energia elĂ©trica, conforme ilustrado na imagem abaixo) e o CST 50 estĂĄ indo somente no tipo de crĂ©dito 101, porquĂȘ?

-

Porque utilizando o CST 50 obtĂ©m-se o crĂ©dito integral enquanto que o CST 53 faz o rateio entre CUMULATIVO e NĂO CUMULATIVO (e neste divide ainda entre tributado e nĂŁo tributado). Como no exemplificado para energia elĂ©trica usou-se o CST 53, onde tem-se o crĂ©dito NĂO-CUMULATIVO (que Ă© a parte que pode dar crĂ©dito) dividido entre TRIBUTADO e NĂO TRIBUTADO. Ou seja, nos casos em que se deseja obter o crĂ©dito integral, deve-se utilizar o CST 50. Ver exemplo na imagem abaixo:

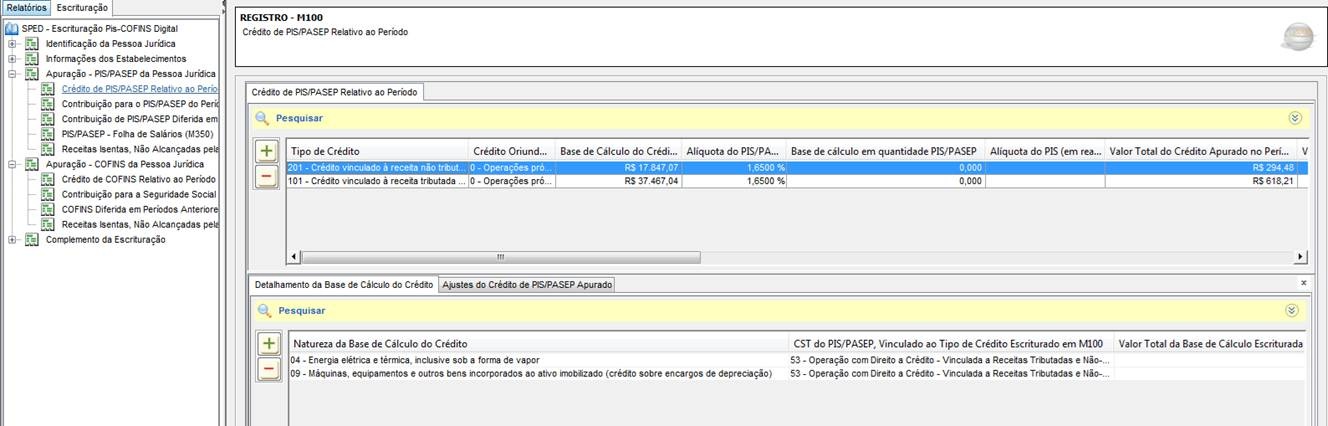

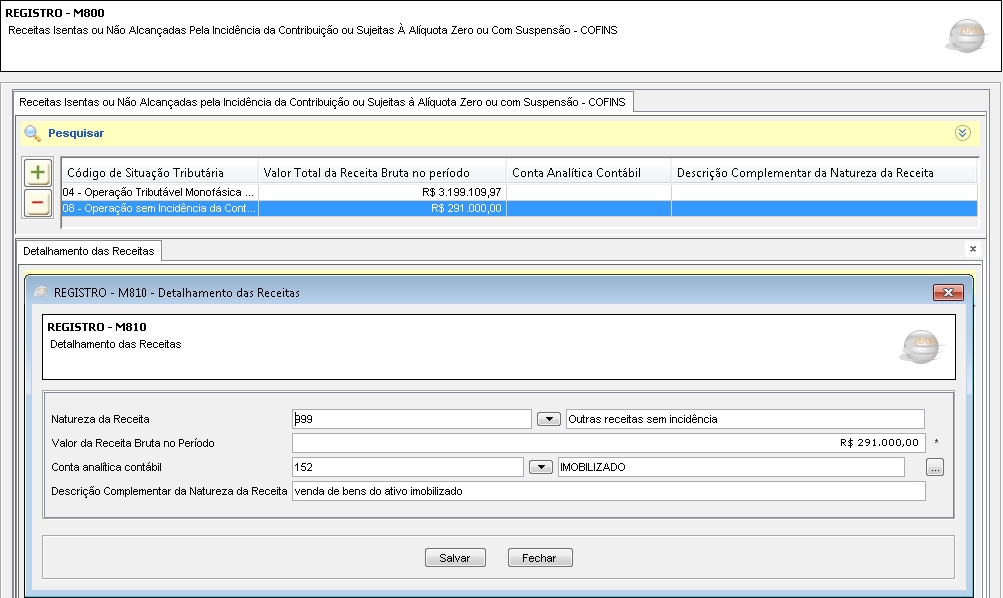

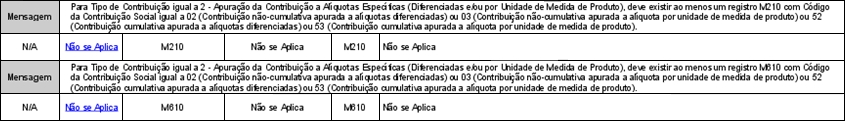

Após gerar exportação e validar, aparecem erros referentes aos blocos M410 e M810, como proceder?

-

ApĂłs geração da apuração, torna-se necessĂĄrio fazer a inserção de informaçÔes do detalhamento das receitas apuradas no registro M400 e M800 (sĂŁo receitas isentas ou nĂŁo alcançadas pela incidĂȘncia), atravĂ©s dos registros filhos M410 e M810, respectivamente.

Exemplo de detalhamento para o CST 04, referente ao PIS

-

Para efetuar esta inserção deve-se escolher a linha que serå detalhada com um clique (como em destaque abaixo) e clicar no sinal de + da tabela inferior (Detalhamento das Receitas):

Exemplo de Inserção do detalhamento para o CST 08, referente ao PIS:

- Selecione uma linha e clique no sinal de + da tabela inferior (Detalhamento das Receitas).

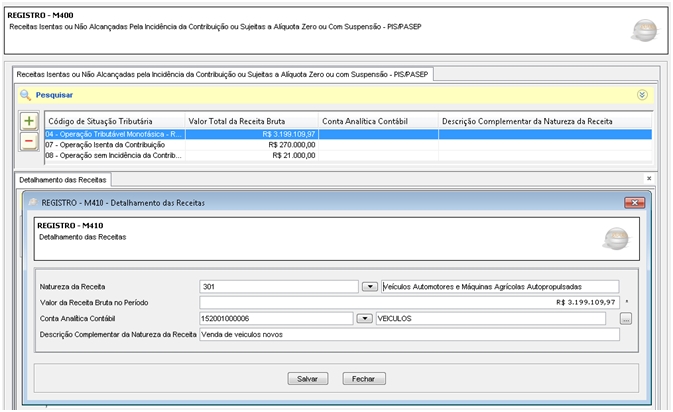

Exemplo para inserção de detalhamento para o CST 04, referente ao COFINS:

- Selecione uma linha e clique no sinal de + da tabela inferior (Detalhamento das Receitas).

Exemplo para inserção de detalhamento para o CST 08, referente ao COFINS:

- Selecione uma linha e clique no sinal de + da tabela inferior (Detalhamento das Receitas).

Depois de realizados os passos acima, devem ser feita verificação de pendĂȘncias novamente, atĂ© que o arquivo seja validado.

Ao fazer o detalhamento dos registros M410 e M810, qual cĂłdigo de Natureza da Receita deve utilizar?

-

Para o ramo de concessionĂĄrias de veĂculos, provavelmente os cĂłdigos estejam entre 301 e 304, favor verificar a tabelas 4.3.10 e 4.3.11 da Receita Federal do Brasil.

Depois de corrigir todas as pendĂȘncias indicadas pelo validador, tendo validado o arquivo, como posso conferir os valores de apuração (Bloco M), confrontando-os com os valores apurados contabilmente?

-

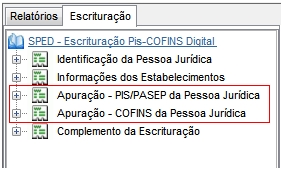

Devem ser exploradas as informaçÔes disponĂveis no validador, procurando conhecer e utilizar os recursos. Existem duas abas, RelatĂłrios e Escrituração.

- Na aba Relatórios existem informaçÔes importantes, dentre elas destacam-se os seguintes relatórios:

-

Na aba Escrituração, além da apuração, pode ser feita averiguação de valores de créditos e débitos de acordo com os documentos.

- Para isto, abra o item InformaçÔes dos Estabelecimentos e em seguida abra os itens de Documentos Fiscais, conforme imagem abaixo:

-

Ă possĂvel averiguar toda Apuração. Para isto, clique na aba Escrituração, na opção Apuração â PIS/PASEP da Pessoa JurĂdica ou Apuração â COFINS da Pessoa JurĂdica, conforme figura abaixo:

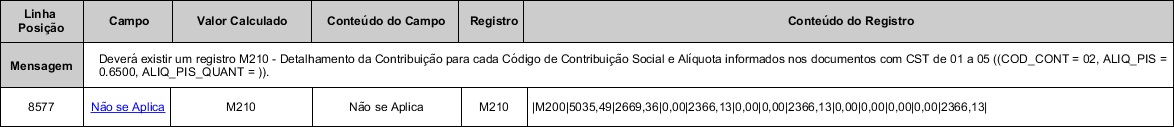

Erros nos Registros M210 e M610, como proceder?

-

Verifique se a empresa trabalha com alĂquota diferenciada, pois quando foi gerado o SPED, foi informado que o tipo de contribuição, seria 2 - AlĂquotas EspecĂficas.

-

Caso a informação esteja correta, altere as naturezas de operação que estĂŁo com tributação 01 para a tributação 02. Vide tela abaixo. Caso contrĂĄrio, na geração do SPED informe 1 - Exclusivamente a AlĂquota bĂĄsica e gere novamente o arquivo.

Erro no Registro M210, como proceder?

-

Para corrigir o erro, basta verificar nas configuraçÔes de natureza de operação quais das naturezas estĂŁo utilizando CST 02 (Operação TributĂĄvel com AlĂquota Diferenciada). Sugere-se averiguar se nĂŁo seria o caso de fazer o uso do CST 01.

Erro no Registro M610, como proceder?

-

Para corrigir o erro, basta verificar nas configuraçÔes de natureza de operação quais das naturezas estĂŁo utilizando CST 02 (Operação TributĂĄvel com AlĂquota Diferenciada). Sugere-se averiguar se nĂŁo seria o caso de fazer o uso do CST 01.

Como Realizar Ajuste dentro do Bloco de Apuração?

-

Deve-se abrir a escrituração, escolher a aba ESCRITURAĂĂO, abrir o menu Apuração (PIS/PASEP e COFINS) e selecionar o sub menu Contribuição para o (PIS/PASEP | COFINS). ApĂłs isto, clicar na contribuição apurada, selecionar o cĂłdigo da contribuição vinculada ao ajuste.

Exemplo: A tela abaixo mostra o ajuste relativo a veĂculo usado que foi devolvido fora do perĂodo de venda, ou seja, nĂŁo foi possĂvel fazer o ajuste diretamente na apuração (retirando o valor da venda).